「利下げ」という言葉を聞くたびに、**「これで株価が上がるぞ!」**と期待してしまう。そんな経験はありませんか?私も実際そうでした。朝のニュースで「FRBが利下げ検討」なんて報じられると、つい株価チャートを見てワクワクしてしまいます。でも実際のところ、利下げって本当に株価を押し上げるのでしょうか?

今回は、米国株を中心に過去のデータを徹底分析し、利下げと株価の本当の関係を初心者にもわかりやすく解説します。毎朝のコーヒータイムに市場ニュースをチェックするのが日課の私が、この疑問に真剣に向き合ってみました。

Contents

- 1 そもそも利下げって何?誰が決めるの?

- 2 利下げの基本メカニズム

- 3 FRBの「デュアル・マンデート」とは?

- 4 なぜ利下げが重要なのか?

- 5 株式市場への影響メカニズム

- 6 過去の利下げ後の株価推移:データが語る真実

- 7 過去6回の利下げを徹底分析

- 8 「良い利下げ」と「悪い利下げ」の決定的違い

- 9 利下げするのはいいこと?リスクも知っておこう

- 10 利下げのメリット

- 11 利下げのリスク

- 12 利下げできないのはどんな時?

- 13 インフレが高止まりしている場合

- 14 経済が過熱している場合

- 15 投資家はどう振る舞うべき?実践的なアドバイス

- 16 利下げ局面での投資戦略

- 17 分散投資の重要性

- 18 現在の状況と今後の見通し

- 19 2024-2025年の利下げサイクル

- 20 まとめ:利下げと株価の関係を正しく理解しよう

そもそも利下げって何?誰が決めるの?

スポンサーリンク

利下げの基本メカニズム

利下げとは、中央銀行が政策金利を引き下げることです。アメリカの場合、連邦準備制度理事会(FRB)が年8回開催するFOMC(連邦公開市場委員会)で決定されます。

簡単に言うと、お金を借りるコストを安くすることで経済を刺激しようとする政策です。金利が下がれば、企業は設備投資しやすくなり、個人も住宅ローンや車のローンを組みやすくなります。

FRBの「デュアル・マンデート」とは?

- 物価の安定(インフレ率2%の維持)

- 雇用の最大化(失業率の抑制)

この「デュアル・マンデート」のバランスを取りながら、政策金利を調整するのがFRBの役割なのです。

スポンサーリンク

なぜ利下げが重要なのか?

株式市場への影響メカニズム

利下げが株価に影響する理由は主に3つあります:

1. 資金調達コストの低下

企業が銀行からお金を借りる際の金利が下がり、事業拡大や新規投資がしやすくなります。

2. 株式の相対的魅力向上

債券の利回りが下がると、相対的に株式の魅力が高まります。

3. 将来利益の現在価値上昇

理論的には、割引率(金利)が下がることで、企業の将来利益を現在価値に換算した株価が上昇します。

過去の利下げ後の株価推移:データが語る真実

過去6回の利下げを徹底分析

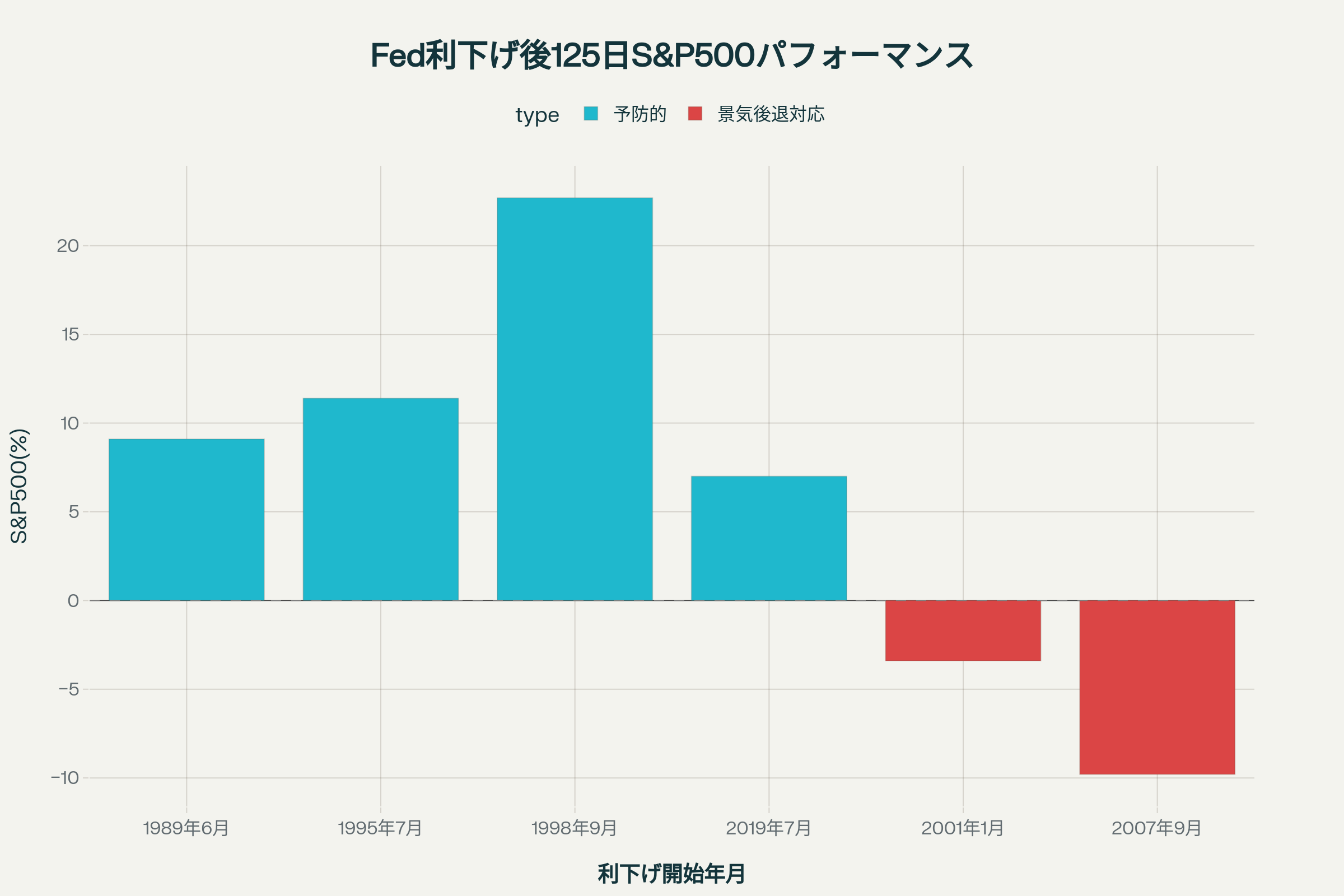

過去の利下げ局面における利下げ後125営業日のS&P500パフォーマンス

1989年以降の主要な利下げ局面を調べると、必ずしも株価上昇につながっていないという驚きの事実が判明しました。

上のグラフを見てください。過去6回の利下げ後125営業日(約半年)のS&P500パフォーマンスには、明確なパターンがあります:

■ 予防的利下げ(青色のバー)

- 1989年6月:+9.1%

- 1995年7月:+11.4%

- 1998年9月:+22.7%

- 2019年7月:+7.0%

■ 景気後退対応利下げ(赤色のバー)

- 2001年1月:-3.4%

- 2007年9月:-9.8%

「良い利下げ」と「悪い利下げ」の決定的違い

データから見えてくるのは、利下げの背景が株価に与える影響の違いです:

予防的利下げ(良い利下げ)

- 平均パフォーマンス:+12.6%

- 特徴:経済が比較的安定している中での利下げ

- 結果:リセッションを回避し、株価は上昇

景気後退対応利下げ(悪い利下げ)

- 平均パフォーマンス:-6.6%

- 特徴:既に景気悪化が始まっている中での利下げ

- 結果:リセッションに突入し、株価は下落

利下げするのはいいこと?リスクも知っておこう

利下げのメリット

1. 経済活動の活性化

低金利により企業投資と個人消費が促進されます。

2. 雇用創出効果

企業の事業拡大により、新たな雇用機会が生まれます。

3. 資産価格の上昇

株式や不動産などの資産価格が上昇する可能性があります。

利下げのリスク

1. インフレ再燃の危険

過度な金融緩和はインフレを招く可能性があります。

2. 資産バブルの形成

低金利が続くと、資産価格が実体経済から乖離するリスクがあります。

3. 預金者への影響

預金金利も下がるため、預金者の収入は減少します。

利下げできないのはどんな時?

インフレが高止まりしている場合

2024年のアメリカがまさにこの状況でした。FRBは高いインフレ率(一時期9%近く)を抑制するため、2022年から急速に利上げを行いました。

インフレ率がFRBの目標である2%を大幅に上回っている間は、利下げどころか利上げが必要になります。

経済が過熱している場合

経済成長率が持続可能なレベルを超えて過熱している場合、利下げは火に油を注ぐことになります。

利下げ発表時の金融市場の様子

投資家はどう振る舞うべき?実践的なアドバイス

利下げ局面での投資戦略

1. 利下げの背景を見極める

単純に「利下げ=株高」と考えず、なぜ利下げが行われるのかを理解することが重要です。

2. セクター選択を意識する

3. 長期視点を保つ

短期的な株価変動に一喜一憂せず、長期的な投資スタンスを維持することが大切です。

分散投資の重要性

利下げ局面では、株式と債券の逆相関が戻ってくる可能性があります。つまり、株式と債券をバランス良く保有することで、リスクを軽減できます。

利下げ局面での投資家の行動と判断

現在の状況と今後の見通し

2024-2025年の利下げサイクル

FRBは2024年9月から利下げを開始し、12月まで3回連続で利下げを実施しました。現在の政策金利は4.25-4.50%となっています。

注目すべきポイント:

現在の状況は「予防的利下げ」の様相を呈しており、過去のパターンから見れば株価には追い風となる可能性が高いです。

まとめ:利下げと株価の関係を正しく理解しよう

今回の分析から分かったのは、「利下げ=株価上昇」は必ずしも成り立たないということです。重要なのは以下の点です:

✅ 利下げの背景が最も重要

- 予防的利下げ:株価にプラス(平均+12.6%)

- 景気後退対応:株価にマイナス(平均-6.6%)

✅ 長期的な視点で投資する

- 短期的な変動に惑わされない

- 分散投資でリスクを管理する

✅ 市場の声に耳を傾ける

- FOMCの声明文を理解する

- 経済指標にも注目する

私たち個人投資家にとって大切なのは、表面的なニュースに惑わされず、その背景にある経済の動きを理解することです。毎朝のコーヒータイムのニュースチェックも、今回学んだ視点で見ればより深い洞察が得られるはずです。

投資は長期戦。一つ一つの政策変更に一喜一憂するのではなく、大きな流れを読みながら、着実に資産を築いていきましょう。

今日も市場と向き合う全ての投資家の皆さんに、良い投資ライフを!