Contents

オルカンとは?基本を理解しよう

オルカン(全世界株式・オール・カントリー)とは、世界中の株式市場に分散投資できる投資信託の愛称です。正式名称は「eMAXIS Slim 全世界株式(オール・カントリー)」で、三菱UFJアセットマネジメント株式会社によって商標登録されています。

オルカンの最大の特徴は、1本で世界中の株式に分散投資できる点です。約50カ国、およそ3000銘柄を投資対象としており、個別株で同じような投資をしようとすると膨大な労力と資金が必要になりますが、オルカン1本でそれが可能になります。

オルカンは「MSCI ACWI(MSCI All Country World Index)」というベンチマーク(指数)に連動することを目指しています。この指数は、先進国23カ国と新興国24カ国、合計47カ国の株式が算出対象となっています。

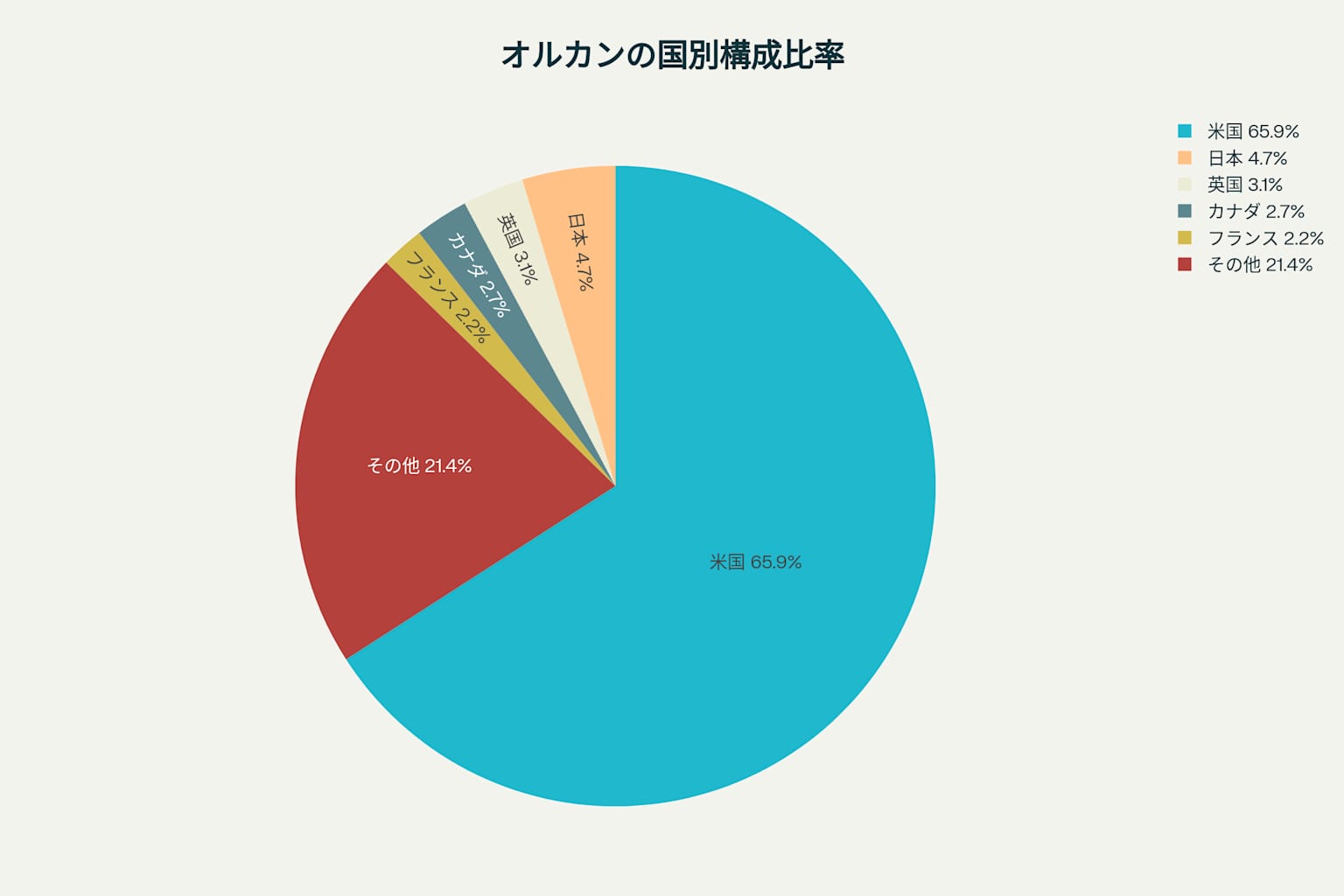

地域別に見ると、米国が約65.9%と最も多く、日本が4.7%、英国が3.1%、カナダが2.7%、フランスが2.2%などとなっています。

オルカンの国別構成比率

スポンサーリンク

なぜみんながオルカンを買うのか?

オルカンが多くの投資家に支持されている理由はいくつかあります。

1. 手軽な分散投資

オルカンの最大の魅力は、1本で世界中の株式に分散投資できる点です。これにより、ある国の経済が不調の時に、別の国の好景気が資産の減少を抑えてくれる「分散効果」が期待できます。

スポンサーリンク

2. 低コスト

オルカンは「インデックス型投資信託」で、市場全体の値動きを示す指数に連動するタイプです。機械的な運用なので、信託報酬(手数料)が安いのも大きな魅力です。オルカンの信託報酬は0.05775%と非常に低く、長期投資において大きなメリットとなります。

3. 少額から始められる

投資信託は少額から購入できるのも魅力です。株式は通常100株単位で購入するため最低でも数万円必要ですが、オルカンは100円から購入可能な場合が多く、初心者でも気軽に始められます。

4. 入手しやすさ

オルカンは多くの金融機関で購入できます。ネット証券だけでなく、対面証券や銀行でも様々な種類のオルカンを扱っているため、アクセスしやすいのも人気の理由です。

オルカン銘柄(ETF/投資信託)の選び方

オルカンには投資信託とETF(上場投資信託)の2種類があります。どちらも投資信託ですが、上場しているかどうかが大きな違いです。

投資信託とETFの違い

| 投資信託 | ETF |

|---|---|

| 非上場 | 上場 |

| 基準価格(1日1回) | 市場価格(リアルタイム) |

| 銀行・郵便局・証券会社等で購入 | 証券会社で購入 |

| 少額から購入可能 | 取引単位あり |

| NISAやiDeCoで購入可能 | NISAで購入可能 |

投資初心者には投資信託がおすすめされることが多いです。NISAやiDeCoも活用でき、少額から投資を始められるからです。また、自動積立設定やクレジットカード積立など、投資信託ならではのサービスもあります。

代表的なオルカン銘柄としては、「eMAXIS Slim 全世界株式(オール・カントリー)」(投資信託)や「MAXIS 全世界株式(オール・カントリー)上場投信」(ETF)などがあります。

オルカンの構成銘柄は?

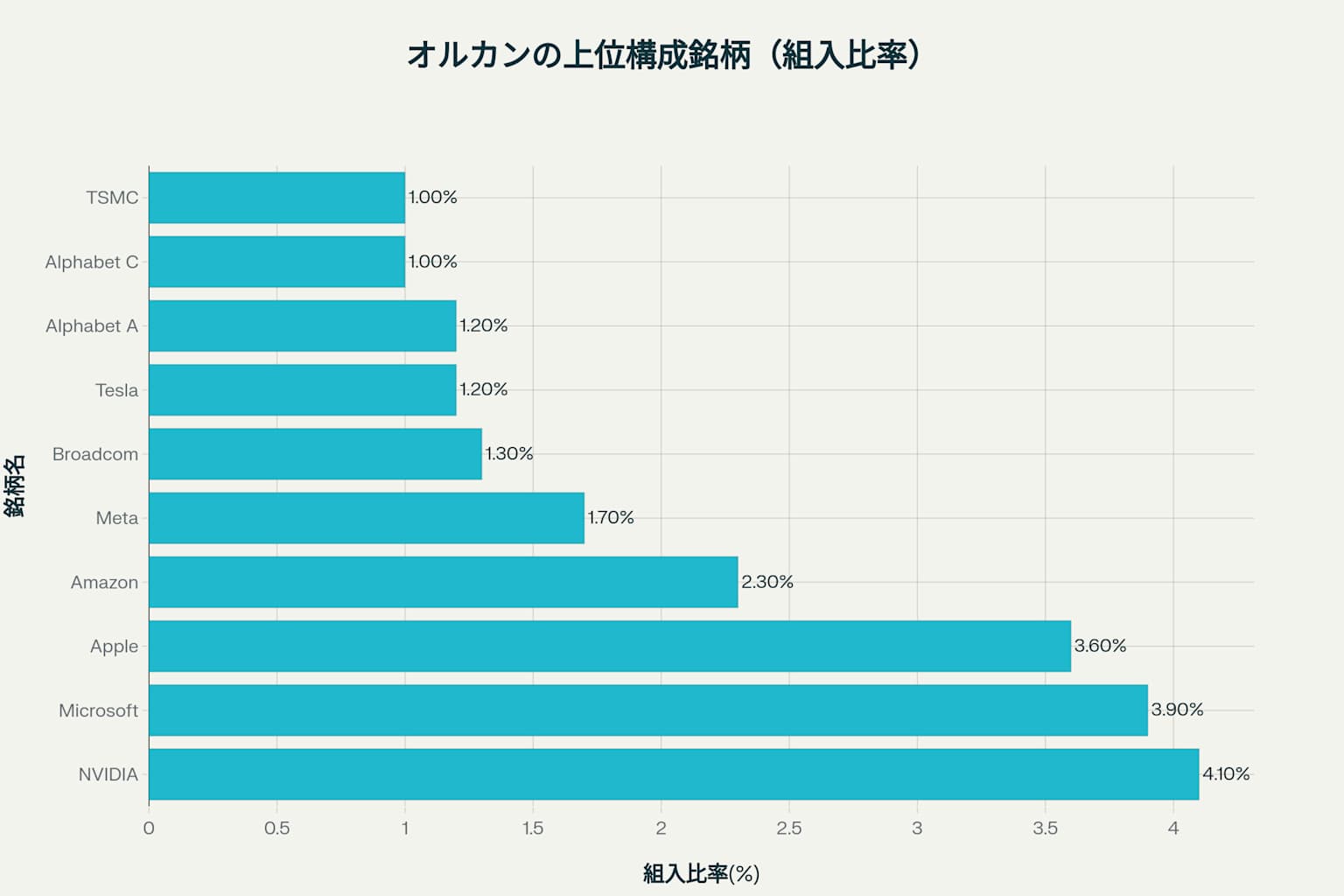

オルカンの組入上位銘柄を見ると、世界を代表するテクノロジー企業が並んでいます。2025年5月時点での上位10銘柄は以下の通りです。

オルカンの上位構成銘柄(組入比率)

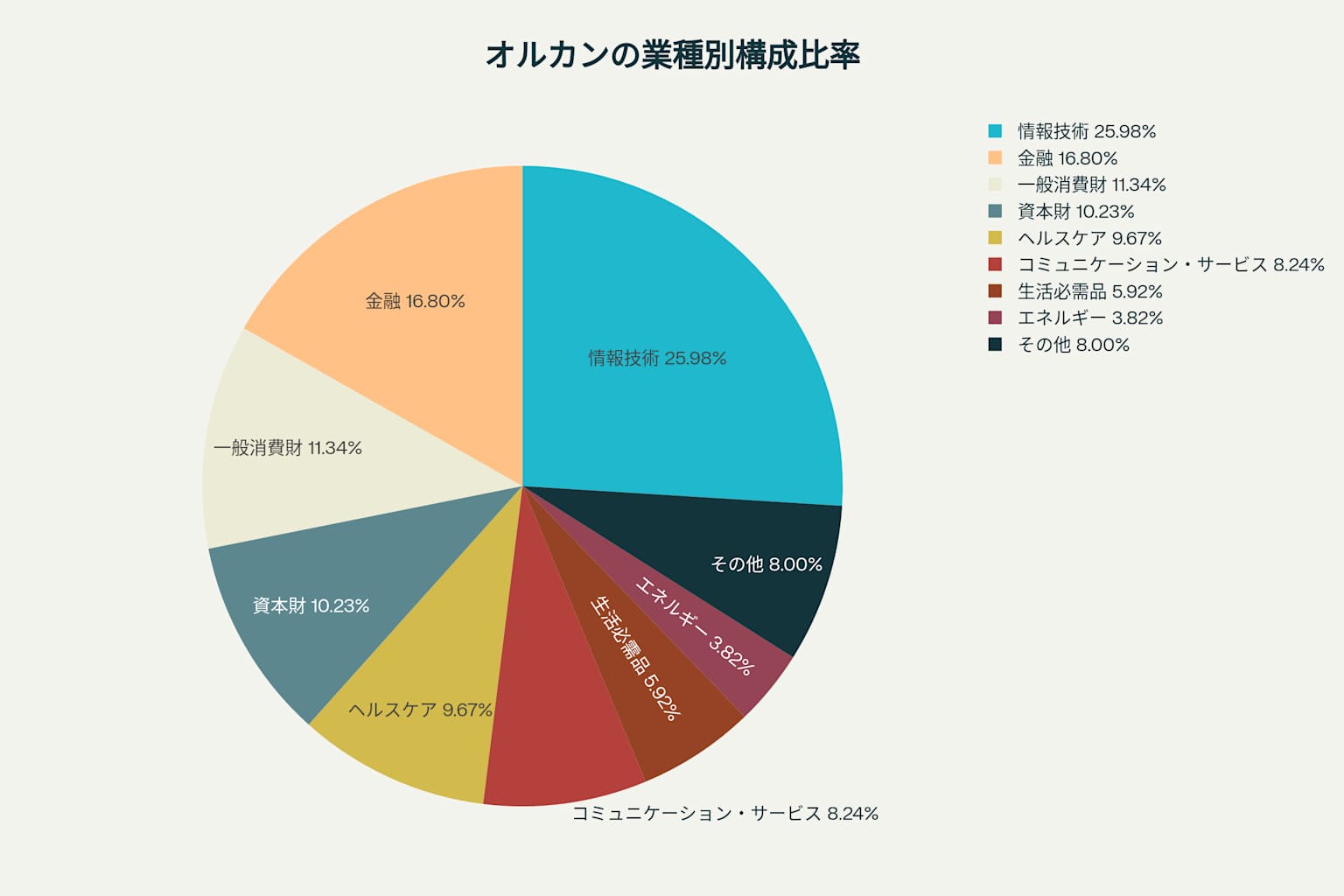

業種別に見ると、情報技術が25.98%と最も多く、次いで金融が16.80%、一般消費財が11.34%などとなっています。

オルカンの業種別構成比率

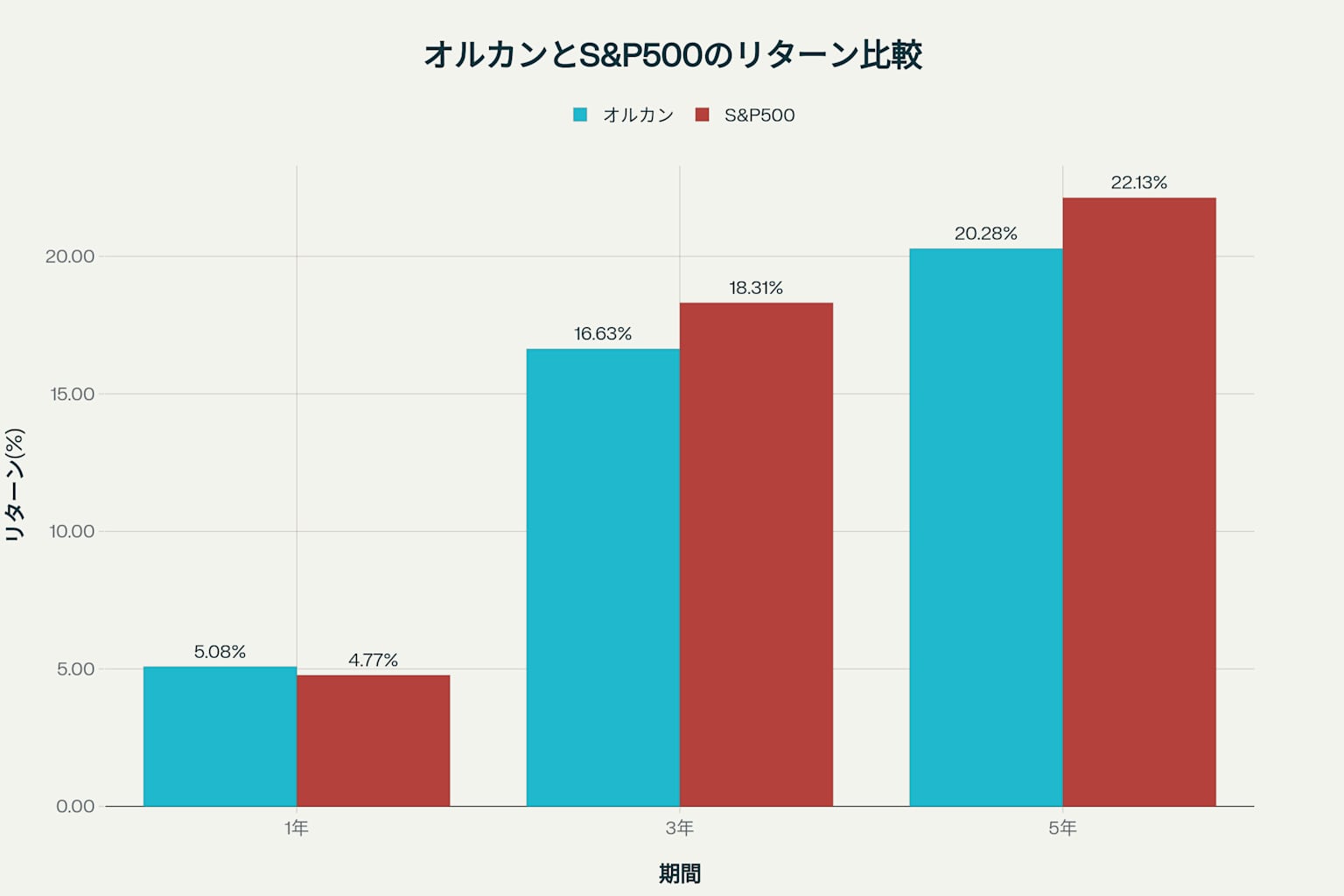

最近のリターンは?S&P500と比較

オルカンの運用実績を見てみましょう。

オルカンの直近のリターン(年率)は以下の通りです:

- 1年リターン: 5.08%

- 3年リターン: 16.63%

- 5年リターン: 20.28%

一方、S&P500の直近のリターン(年率)は:

- 1年リターン: 4.77%

- 3年リターン: 18.31%

- 5年リターン: 22.13%

オルカンとS&P500のリターン比較

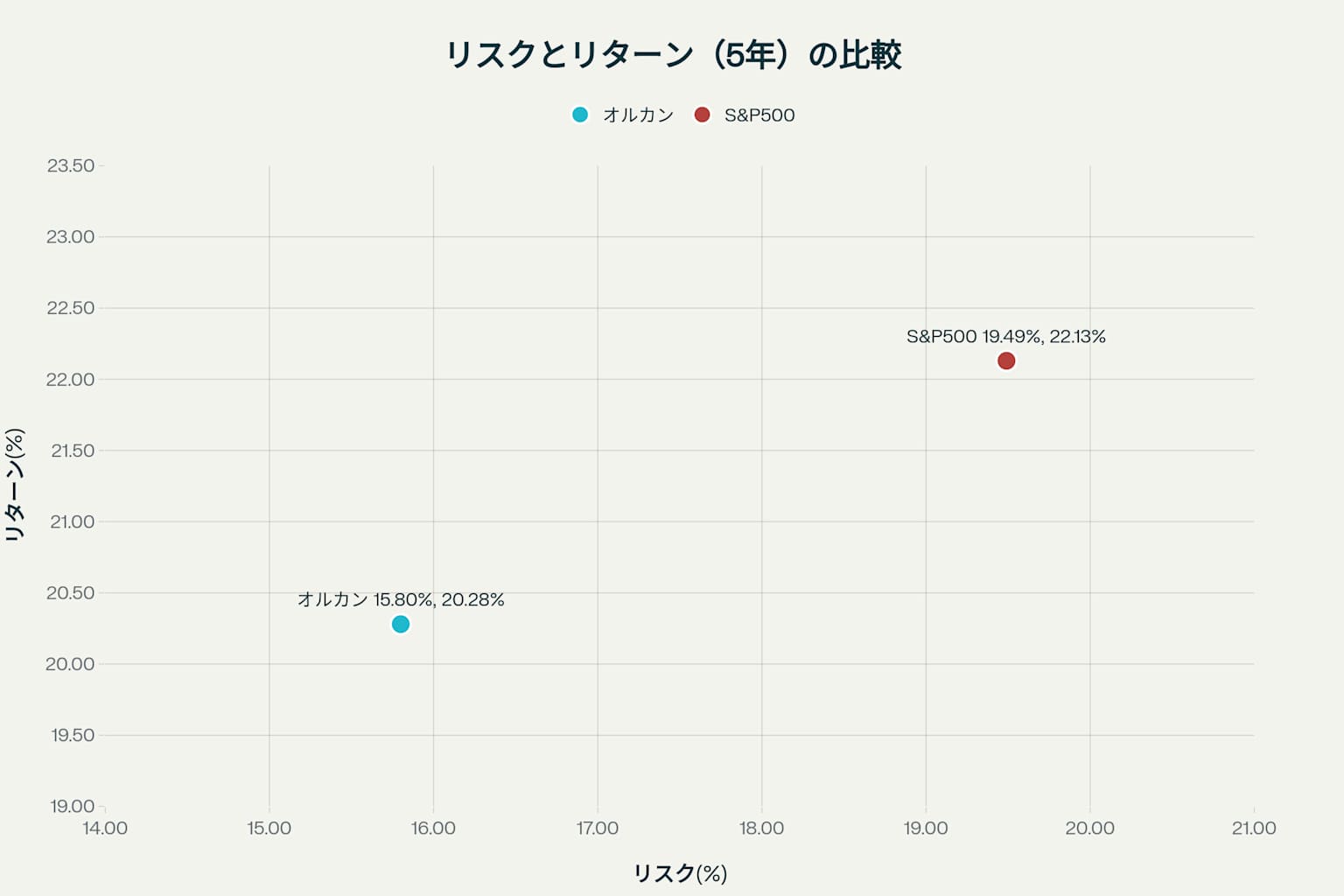

リスク(年率)については、オルカンが15.80%、S&P500が19.49%となっており、S&P500の方がリスクが高いことがわかります。シャープレシオ(リスク1単位あたりのリターン)は、オルカンが0.30、S&P500が0.23と、オルカンの方がわずかに効率が良いという結果になっています。

オルカンとS&P500のリスク・リターン比較

オルカンとS&P500の主な違いを表にまとめると以下のようになります。

オルカンとS&P500の比較表

投資家はポートフォリオにどう組み込むべきか?

オルカンをポートフォリオにどう組み込むかは、年齢やリスク許容度によって異なります。

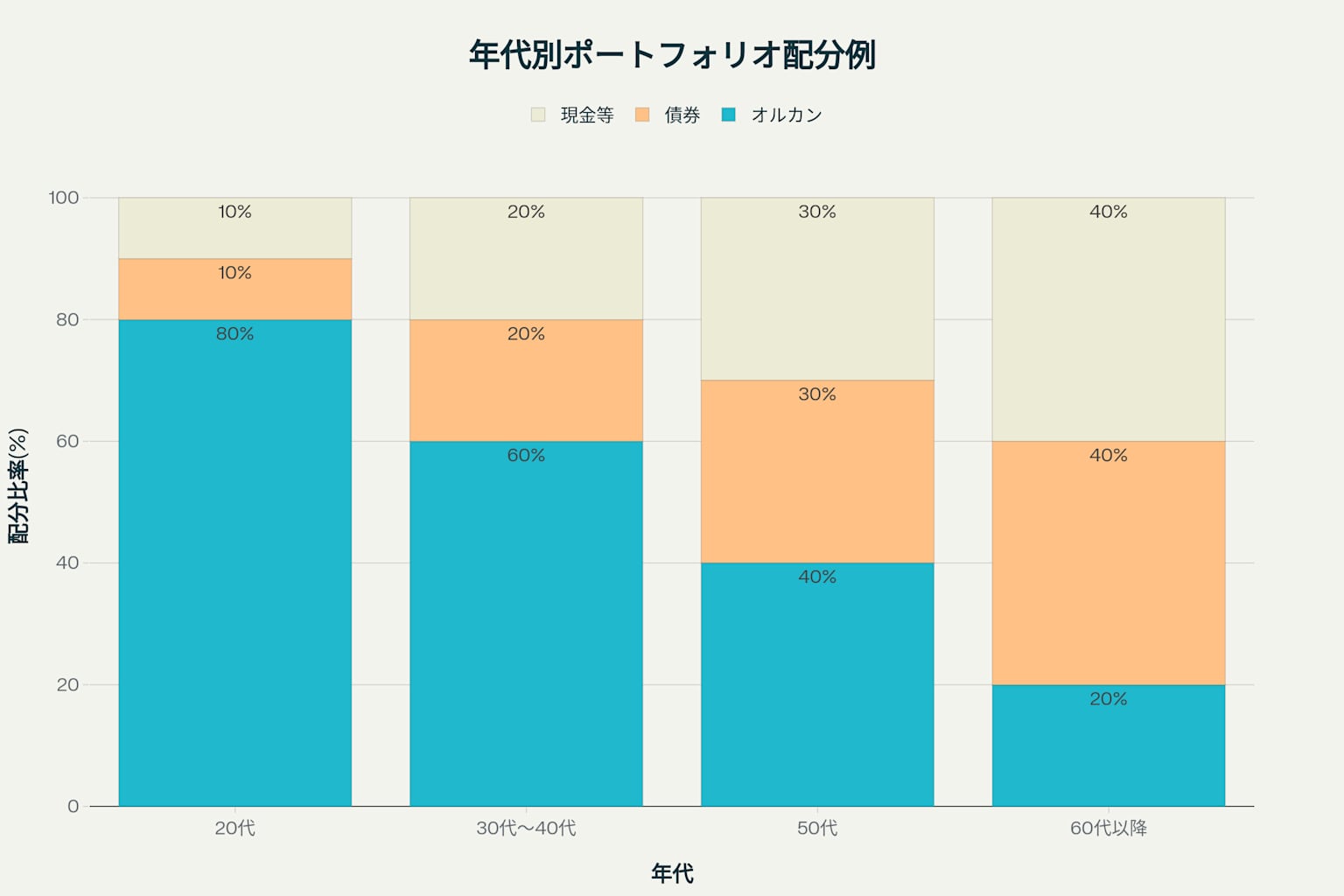

年代別の組み込み方

年代別ポートフォリオ配分例

20代: 若いうちはリスクを取ってリターンを狙うことができます。オルカン中心のポートフォリオでも良いでしょう。毎月手元に残るお金の1割~2割を積み立て投資に回すことが推奨されています。

30代~50代: 家族形成期や住宅購入などのライフイベントがある時期は、リスクを抑えつつ成長も狙いたい時期です。オルカンを中心としつつ、国内株式や債券なども組み合わせたバランスの取れたポートフォリオが良いでしょう。

60代以降: 退職が近づくにつれて、資産を守る方向にシフトしていくべきです。オルカンの比率を下げ、債券や安定資産の比率を上げていくことが一般的です。

リスク許容度による組み込み方

オルカンは全世界の株式に分散投資できるファンドですが、実際の投資比率は米国に偏っているため、必ずしも分散効果が十分とは言えません。リスク許容度が低い投資家は、オルカン一本ではなく、債券ファンドや国内株式ファンドなどと組み合わせることで、さらなるリスク分散を図ることが望ましいでしょう。

今後の展望

オルカンの今後の見通しを明確に予測することは難しいですが、将来的な成長が期待できる要素はいくつかあります。

成長期待

オルカンには将来成長が期待できる企業が多く組み入れられています。米国を中心として世界の名だたる企業に分散投資をしているため、米国はもちろんのこと、組み入れられている国々の景気が上向けば、値上がりも期待できるでしょう。

リスク要因

一方で、オルカンの基準価額が大きく下落する可能性もあります。2025年に入ってからの下落基調の要因として、トランプ米大統領の関税政策による不確実性の高まりが挙げられています。米国の政治や経済状況がオルカンの基準価額に大きな影響を与えるため、今後の政策動向には注目が必要です。

長期投資の視点

オルカンは長期的な資産形成を目的とした投資商品です。短期的な値動きに一喜一憂するのではなく、長期的な視点で投資を続けることが重要です。世界経済は長期的には成長すると考えられており、それに伴って世界の株式市場も成長していくことが期待されています。

まとめ

オルカンは、1本で世界中の株式に分散投資できる便利な投資信託です。低コストで少額から始められるため、投資初心者にも人気があります。S&P500と比較すると、リスクが低めでリターンもそれなりに期待できるバランスの取れた商品と言えるでしょう。

ポートフォリオへの組み込み方は年齢やリスク許容度によって異なりますが、長期的な資産形成を目指す投資家にとって、オルカンは有力な選択肢の一つとなっています。今後の世界経済の成長とともに、オルカンの価値も長期的には上昇していくことが期待されます。