「毎月配当金が入ってくる生活って憧れるな...」「株価の値動きに一喜一憂せず、安定した収入を得たい」

こんな思いから配当株投資に興味を持つ方が増えています。特に最近は新NISAの開始もあって、配当金を非課税で受け取れることから高配当株投資への注目が高まっていますね。

私も投資を始めたばかりの頃は「配当金さえあれば安心」と思っていました。朝起きて配当金の通知を見るたびに、なんだか不労所得を得ているような気持ちになって嬉しかったのを覚えています。でも実際に数年間配当株投資を続けてみると、メリットもあればデメリットもあることがよく分かりました。

今回は配当株投資の本当のところを、初心者の方にも分かりやすく解説していきます。個別の成長株との比較も含めて、あなたの投資スタイルに合うかどうかを一緒に考えていきましょう。

Contents

- 1 高配当投資とは?基本を押さえよう

- 2 配当株投資の仕組み

- 3 配当利回りの計算方法

- 4 配当株投資のメリット

- 5 1. 安定したキャッシュフローを確保できる

- 6 2. 株価下落時のクッション効果

- 7 3. 複利効果による長期的な資産成長

- 8 4. 投資の手間が少ない

- 9 配当株投資のデメリット・リスク

- 10 1. 成長性に限界がある

- 11 2. 減配・無配リスク

- 12 3. 税負担の問題

- 13 4. インフレリスク

- 14 個別株(成長株)との比較

- 15 パフォーマンスの違い

- 16 値動きの特性

- 17 投資期間による適性の違い

- 18 配当株投資が向いている人・向いていない人

- 19 向いている人

- 20 向いていない人

- 21 あなたに合った銘柄選定のポイント

- 22 高配当株選びの基準

- 23 分散投資の重要性

- 24 新NISA活用のススメ

- 25 まとめ:配当株投資は万能ではないが価値のある選択肢

高配当投資とは?基本を押さえよう

スポンサーリンク

配当株投資の仕組み

配当株投資とは、企業が株主に利益の一部を現金で還元する「配当金」を目的とした投資手法です。企業は年に1~4回、業績に応じて配当を支払います。米国株では年4回配当の企業が多く、毎月配当金を受け取れるよう複数銘柄を組み合わせることも可能です。

一般的に配当利回り3%以上が高配当株とされますが、米国株では5%を超える銘柄も珍しくありません。例えば、人気の高配当銘柄であるAT&T(T)の配当利回りは約3.81%、Verizon(VZ)は約6.18%となっています。

配当利回りの計算方法

配当利回りは以下の計算式で求められます:

配当利回り(%)= 年間配当金 ÷ 株価 × 100

例:株価100ドル、年間配当金4ドルの場合 → 配当利回り4%

ただし、配当利回りが高いからといって必ずしも良い銘柄とは限りません。株価が下落して見かけ上利回りが高くなっているケースもあるため注意が必要です。

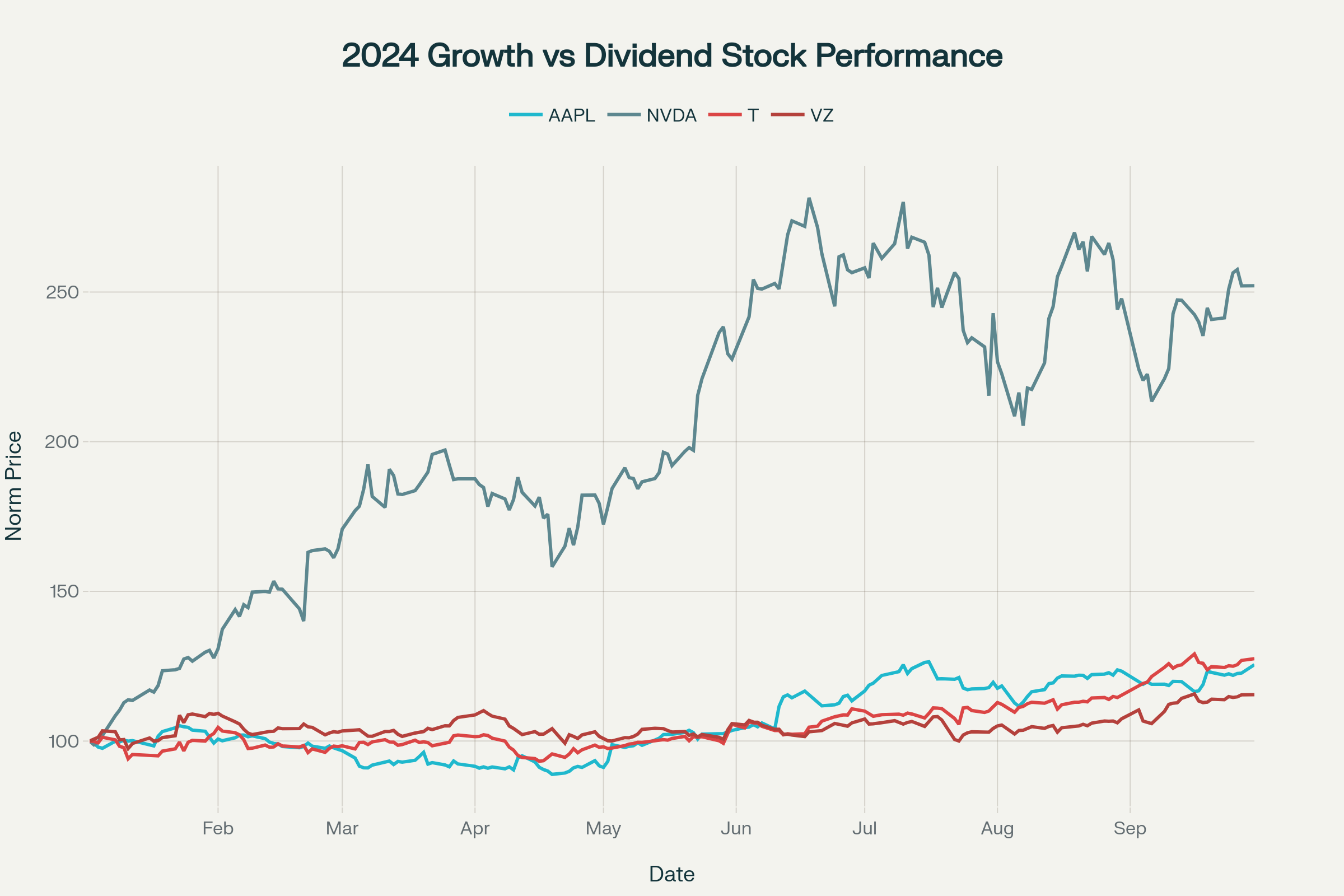

成長株と高配当株の2024年株価パフォーマンス比較(2024年1月1日=100として正規化)

スポンサーリンク

配当株投資のメリット

1. 安定したキャッシュフローを確保できる

配当株投資の最大の魅力は定期的な現金収入です。株価がどう動こうと、企業が利益を出している限り配当は支払われます。これは給与以外の収入源として、特に将来の生活設計において大きな安心材料になります。

私の場合、毎月の配当金が月のコーヒー代くらいになった時は、「株式投資って本当に副収入になるんだ」と実感できました。金額は小さくても、働かずに得られる収入の存在は心理的に大きな意味があります。

2. 株価下落時のクッション効果

配当があることで、株価が下落してもトータルリターンで損失を緩和できる可能性があります。例えば、配当利回り5%の銘柄を持っていれば、株価が10%下落しても実質的な損失は5%に抑えられる計算になります。

3. 複利効果による長期的な資産成長

配当金を再投資することで複利効果が期待できます。配当利回り5%の銘柄に10年間投資すれば、配当だけで元本の50%を回収できる計算です。さらにこれを再投資し続けることで、資産の成長スピードを加速させることができます。

4. 投資の手間が少ない

頻繁な売買が不要で、保有するだけで収入を得られるのも大きなメリットです。市場のタイミングを読む必要がないため、投資初心者や忙しい方でも取り組みやすい投資手法と言えます。

配当株投資のデメリット・リスク

1. 成長性に限界がある

高配当株は一般的に成熟した企業が多く、大幅な株価上昇は期待しにくい傾向があります。利益の多くを配当として還元するため、事業拡大への再投資資金が限られがちなのです。

2. 減配・無配リスク

配当は企業の業績に依存するため、**減配(配当減額)や無配(配当停止)**のリスクが常にあります。特に景気悪化時には、高配当だった銘柄が突然減配に転じることも珍しくありません。

3. 税負担の問題

配当金には税金がかかります。日本の場合約20.315%、米国株の場合は米国で10%の税金が源泉徴収されます。新NISAを活用すれば日本の税金分は非課税になりますが、米国株の場合は現地の税金は避けられません。

4. インフレリスク

配当金額が固定的な場合、インフレによって実質的な価値が目減りします。特に長期投資では、物価上昇率を上回る配当成長が重要になってきます。

個別株(成長株)との比較

パフォーマンスの違い

2024年のデータを見ると、配当株と成長株のパフォーマンスには大きな違いがあります:

| 銘柄タイプ | 銘柄例 | 配当利回り | 2024年リターン |

|---|---|---|---|

| 成長株 | Apple (AAPL) | 0.44% | +25.5% |

| 成長株 | NVIDIA (NVDA) | 0.02% | +152.1% |

| 高配当株 | AT&T (T) | 3.81% | +27.5% |

| 高配当株 | Verizon (VZ) | 6.18% | +15.5% |

この表からも分かるように、短期的なパフォーマンスでは成長株が圧倒的に有利です。特にNVIDIAのように技術革新の恩恵を受ける銘柄は、1年で150%を超えるリターンを実現しています。

値動きの特性

配当株は成長株と比べて値動きが安定している傾向があります。これは投資家にとって安心材料である一方、大きなリターンを逃す機会コストも存在します。

投資期間による適性の違い

- 短期投資(1-3年): 成長株が有利

- 中期投資(3-10年): バランス次第

- 長期投資(10年以上): 配当株の安定性が価値を発揮

配当株投資が向いている人・向いていない人

向いている人

✅ 安定した副収入が欲しい人

- 給与以外の収入源を確保したい

- 将来の年金の不安を和らげたい

✅ 投資の手間をかけたくない人

- 頻繁な売買は避けたい

- 長期的に保有し続けたい

✅ 心理的な安定を重視する人

- 株価の値動きでストレスを感じやすい

- 現金収入による安心感を得たい

向いていない人

❌ 大きなリターンを狙いたい人

- 短期間で資産を大幅に増やしたい

- 積極的なリスクテイクを厭わない

❌ 成長株投資を楽しめる人

- 企業分析や市場トレンド追跡が好き

- 売買タイミングを見極めるのが得意

あなたに合った銘柄選定のポイント

高配当株選びの基準

私が実際に銘柄選定で重視しているポイントをご紹介します:

1. 配当利回り3-6%程度を目安

2. 連続増配の実績

3. 財務の健全性

4. 業績の安定性

分散投資の重要性

個別銘柄に集中するリスクを避けるため、米国高配当ETFの活用も検討しましょう:

新NISA活用のススメ

新NISAの成長投資枠を活用すれば、配当金を非課税で受け取れます。ただし、「株式数比例配分方式」での受け取り設定が必要なので、事前に証券会社で確認しておきましょう。

まとめ:配当株投資は万能ではないが価値のある選択肢

配当株投資は「絶対に儲かる魔法の投資法」ではありません。成長株と比較すれば、短期的なリターンで劣ることは明らかです。

しかし、安定した現金収入という独自の価値があり、特に以下のような方には適した投資手法だと考えます:

- 投資初心者で安定性を重視したい人

- 将来の収入源を分散したい人

- 投資に多くの時間をかけられない人

重要なのは、自分の投資目標とリスク許容度を正しく把握すること。そして配当株投資を始める場合も、全資産を配当株だけに集中させず、成長株や債券などとバランス良く組み合わせることが成功の鍵となります。

「配当金で毎月コーヒー代が稼げる」そんな小さな喜びから始めて、徐々に投資の知識と経験を積んでいく。それが配当株投資の一番の魅力かもしれません。

私は高配当株をもうあまり持っていません。

ただ、日本株は、高配当でも人気が高い銘柄は株価が上がりやすいので、高配当とキャピタルゲインの両取りを狙う戦略もありかも、と思います。

あなたも新NISAを活用しながら、配当株投資の第一歩を踏み出してみませんか?