毎月の家計を見ながら「もう少し収入があれば…」と思うことはありませんか?私もコーヒーを飲みながら家計簿を眺めては、そんなため息をつくことがあります。そんな時に心強い味方となるのが、高配当株投資です。

株式投資と聞くと「難しそう」「リスクが高そう」と感じるかもしれませんが、正しい知識を身につければ、銀行預金では得られない安定した収入を得ることが可能です。特に米国の高配当株は、日本株と比較して配当利回りが高く、長期的な資産形成に適しています。

この記事では、投資初心者の方でも理解しやすいように、高配当株の基本から具体的な銘柄選び、投資タイミングまでを分かりやすく解説します。夜中にスマホで株価をチェックするのが習慣になった私の経験も交えながら、皆さんの資産形成のお手伝いができればと思います。

Contents

- 1 高配当株とは?基本の「き」を理解しよう

- 2 高配当株投資の魅力

- 3 配当利回りが高い銘柄のカテゴリー分析

- 4 セクター別特徴と代表銘柄

- 5 1. 通信セクター(平均配当利回り:6.5%)

- 6 2. エネルギーセクター(平均配当利回り:4.92%)

- 7 3. REITセクター(平均配当利回り:4.78%)

- 8 4. 金融セクター(平均配当利回り:4.17%)

- 9 5. 公益事業セクター(平均配当利回り:3.96%)

- 10 セクター別おすすめ高配当銘柄

- 11 特に注目すべき銘柄

- 12 高配当株の買いタイミングと売りタイミング

- 13 推奨投資戦略

- 14 1. 市場調整時の購入(成功率80%、期待リターン15.2%)

- 15 2. 長期保有戦略(成功率85%、期待リターン18.5%)

- 16 3. 金利環境を考慮した投資

- 17 売却タイミングの見極め

- 18 投資家が実践すべき総合戦略:配当+キャピタルゲインの両取り

- 19 バランス型投資戦略のメリット

- 20 実践的なポートフォリオ構築

- 21 配当再投資プログラム(DRIP)の活用

- 22 まとめ:高配当株で始める賢い資産形成

高配当株とは?基本の「き」を理解しよう

高配当株とは、株主に対して相対的に高い配当金を支払う企業の株式のことです。一般的に、配当利回り4%以上の銘柄を高配当株と呼ぶことが多いとされています。

配当利回りの計算方法は以下の通りです:

配当利回り(%) = 年間配当金 ÷ 株価 × 100

例えば、株価100ドルの企業が年間4ドルの配当を支払う場合、配当利回りは4%となります。

スポンサーリンク

高配当株投資の魅力

- 安定したインカムゲイン: 定期的に配当収入を得られる

- インフレヘッジ効果: 多くの高配当企業は配当を増額する傾向にある

- 下落相場への抵抗力: 配当が株価下落の緩衝材として機能する

- 複利効果: 配当を再投資することで資産の成長を加速できる

しかし、高配当だからといって必ずしも良い投資先とは限りません。企業の財務状況や将来性をしっかりと分析することが重要です。

配当利回りが高い銘柄のカテゴリー分析

米国株市場において、どのような業界・セクターが高い配当を提供しているのでしょうか?データを基に詳しく見ていきましょう。

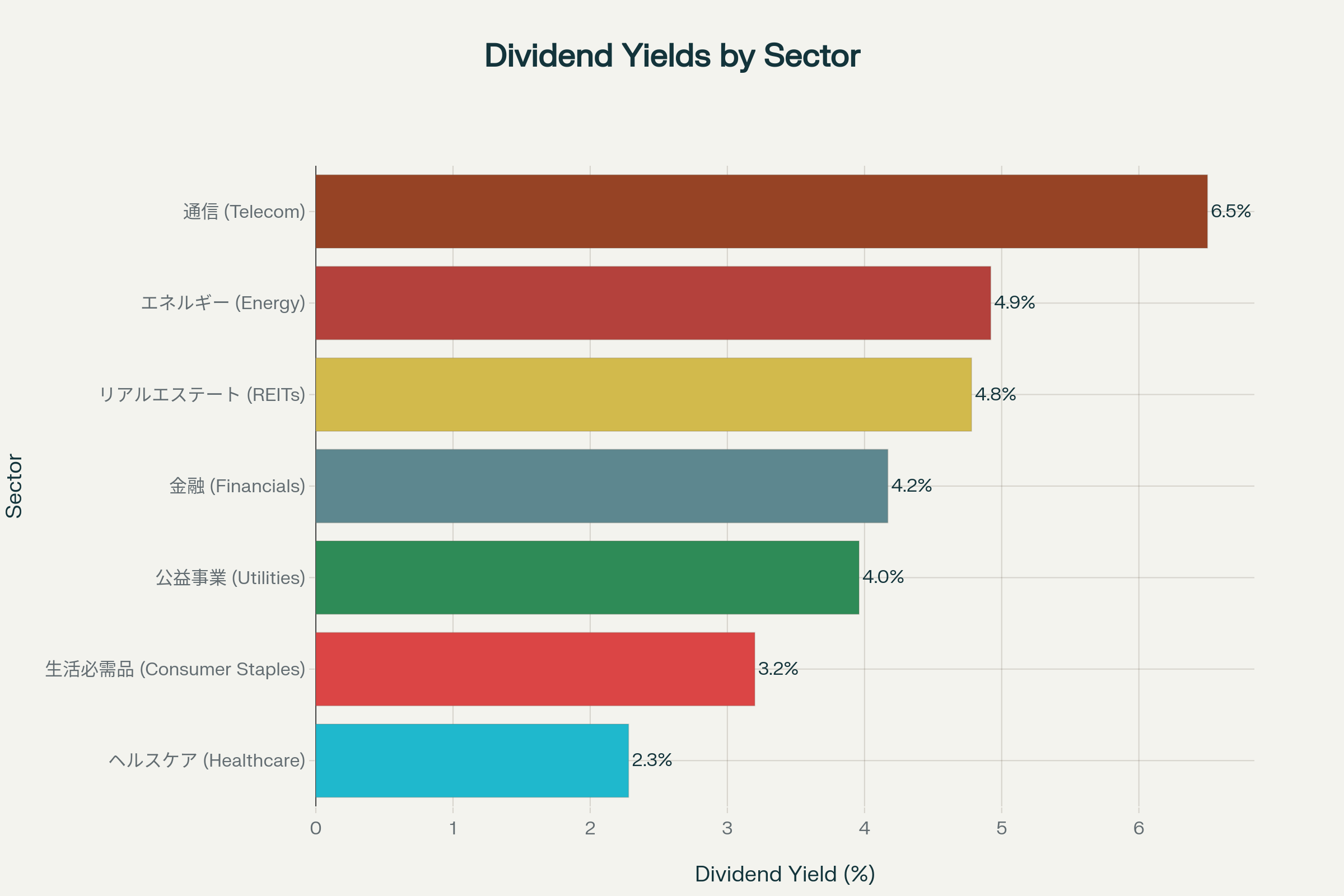

セクター別平均配当利回り比較 - 米国株式市場における主要セクターの配当利回りランキング

上記のグラフから分かるように、**通信セクターが最も高い配当利回り(6.5%)**を提供しています。続いて、エネルギーセクター(4.92%)、REITセクター(4.78%)となっています。

スポンサーリンク

セクター別特徴と代表銘柄

1. 通信セクター(平均配当利回り:6.5%)

通信セクターは伝統的に高配当で知られており、安定したキャッシュフローを背景に株主還元を重視しています。

- Verizon (VZ): 6.4%の高配当利回り。5G投資により将来性も期待できる

- AT&T (T): 7.8%という魅力的な利回りだが、債務負担が重い点に注意が必要

2. エネルギーセクター(平均配当利回り:4.92%)

石油・ガス関連企業は豊富なキャッシュフローを活用し、株主還元を積極的に行っています。

- Exxon Mobil (XOM): 41年連続増配の配当貴族。利回り3.6%

- Chevron (CVX): 37年連続増配の安定性。利回り4.5%

3. REITセクター(平均配当利回り:4.78%)

不動産投資信託は法律により利益の90%以上を配当として支払う義務があるため、高配当が期待できます。

- Realty Income (O): 月次配当で有名。利回り5.7%

- Digital Realty (DLR): データセンター需要拡大で成長性も期待

4. 金融セクター(平均配当利回り:4.17%)

銀行をはじめとする金融機関は、金利環境の改善により配当余力が向上しています。

5. 公益事業セクター(平均配当利回り:3.96%)

電力・ガス会社は規制業種として安定したビジネスモデルを持ち、ディフェンシブな特性があります。

- NextEra Energy (NEE): 再生可能エネルギーのリーダー

- Duke Energy (DUK): 安定した電力事業基盤

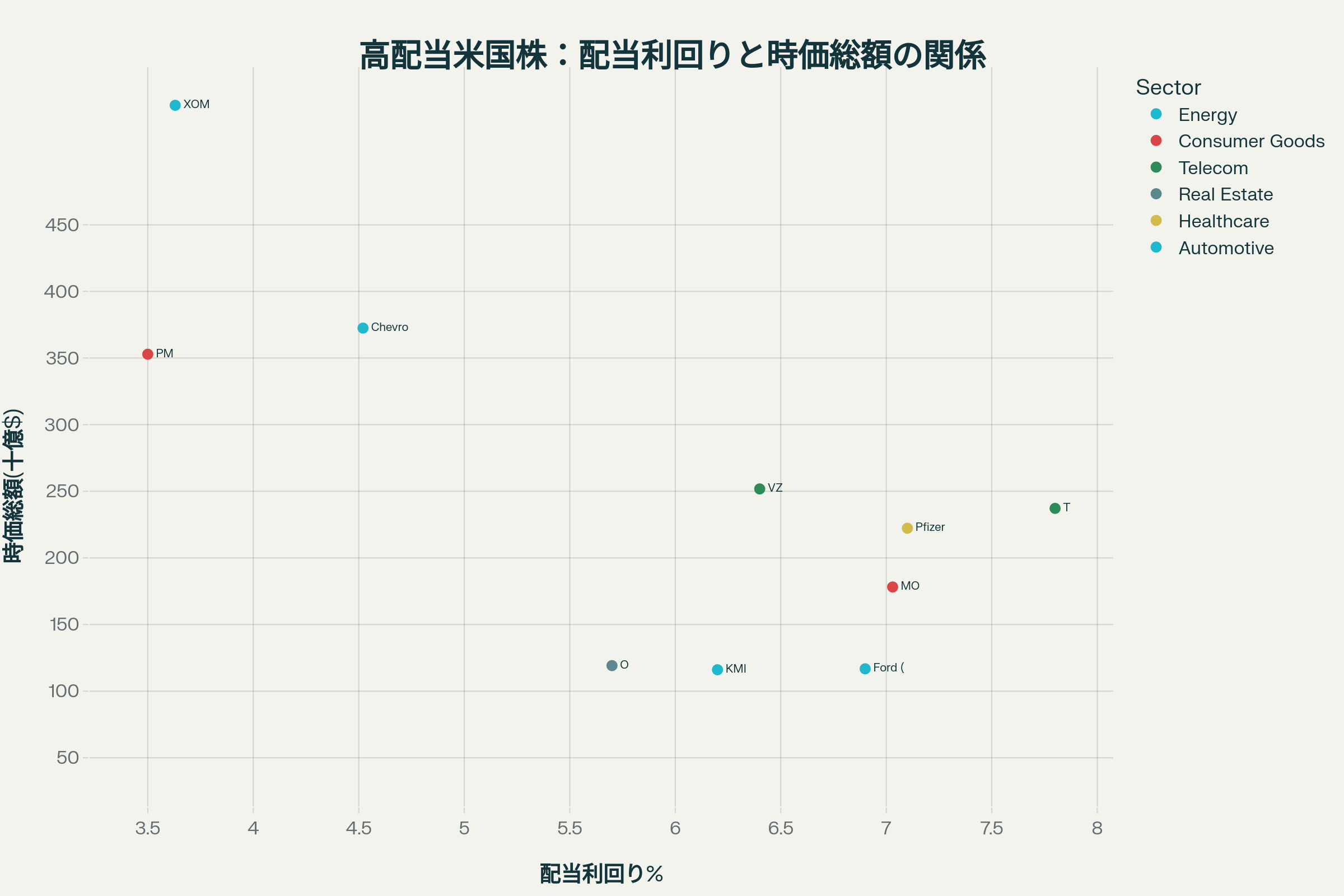

高配当米国株の配当利回りと時価総額の関係 - 企業規模と配当利回りのトレンド分析

上記の散布図では、高配当米国株の配当利回りと時価総額の関係を示しています。興味深いことに、必ずしも企業規模と配当利回りに明確な相関関係はないことが分かります。

セクター別おすすめ高配当銘柄

各セクターの特徴を踏まえた上で、初心者でも投資しやすい代表的な銘柄をご紹介します。

特に注目すべき銘柄

1. 配当貴族株への注目

25年以上連続で配当を増額している「配当貴族」は、安定性と成長性を兼ね備えています。

2. タバコ株の高配当

Altria (MO)やPhilip Morris (PM)などのタバコ株は7%を超える高配当を提供していますが、規制リスクも考慮する必要があります。

3. 石油関連株の復調

エネルギー価格の回復により、石油関連企業の配当余力が改善しています。

高配当株の買いタイミングと売りタイミング

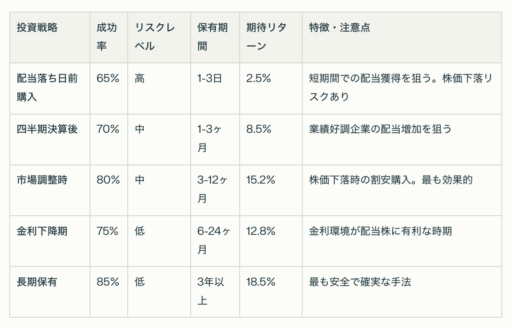

高配当株投資で成功するためには、適切なタイミングでの売買が重要です。以下の表は、異なる投資戦略の成功率と期待リターンを比較したものです。

推奨投資戦略

1. 市場調整時の購入(成功率80%、期待リターン15.2%)

最も効果的な戦略として、市場全体が下落している時期に優良な高配当株を割安で購入する方法があります。この戦略は以下の理由で有効です:

- 株価下落により配当利回りが相対的に上昇

- 優良企業は一時的な下落でも配当維持の可能性が高い

- 中長期的な回復を見込める

2. 長期保有戦略(成功率85%、期待リターン18.5%)

最も安全で確実な手法は長期保有です。3年以上の保有により、以下のメリットが得られます:

- 配当成長による複利効果

- 市場変動リスクの軽減

- 税制面での優遇(長期キャピタルゲイン税率)

3. 金利環境を考慮した投資

金利下降期は高配当株にとって追い風となります。金利が下がると:

- 債券の魅力が相対的に低下し、配当株への資金流入が増加

- 企業の借入コストが下がり、配当余力が向上

- 株価上昇による含み益も期待できる

売却タイミングの見極め

売却を検討すべき状況:

- 配当カットの兆候: 業績悪化や財務状況の悪化

- バリュエーション過熱: 株価が適正価値を大幅に上回る

- セクター構造変化: 業界全体の長期的な衰退トレンド

- より良い投資機会の出現: 他により魅力的な銘柄が見つかった場合

投資家が実践すべき総合戦略:配当+キャピタルゲインの両取り

高配当株投資において重要なのは、配当収入だけでなく、株価上昇によるキャピタルゲインも狙うことです。

バランス型投資戦略のメリット

- リスク分散: 配当収入が株価下落をある程度カバー

- トータルリターンの最大化: 配当利回り + 株価上昇率 = 総合利回り

- 再投資による複利効果: 配当を再投資することで資産成長を加速

実践的なポートフォリオ構築

推奨配分例(初心者向け):

- 安定配当株(公益事業・ヘルスケア): 40%

- 成長配当株(テクノロジー・金融): 30%

- 高配当株(通信・エネルギー・REIT): 30%

配当再投資プログラム(DRIP)の活用

多くの米国企業では配当再投資プログラムを提供しており、配当を自動的に同じ株式の購入に充てることができます。これにより:

- 手数料無料での再投資が可能

- 複利効果を最大限活用

- 時間分散投資(ドルコスト平均法)の実現

まとめ:高配当株で始める賢い資産形成

高配当株投資は、正しい知識と戦略があれば初心者でも始められる資産形成方法です。重要なポイントをまとめると:

✓ 基本原則

- 配当利回り4%以上を高配当株の目安とする

- 企業の財務健全性と持続可能性を重視

- セクター分散でリスクを軽減

✓ 銘柄選び

- 通信・エネルギー・REITセクターが高配当の傾向

- 配当貴族株は安定性と成長性を兼ね備える

- 企業規模より配当の持続可能性を重視

✓ 投資戦略

- 市場調整時の購入が最も効果的(成功率80%)

- 長期保有で安定したリターンを狙う(成功率85%)

- 配当とキャピタルゲインの両方を狙う

✓ リスク管理

- 1つの銘柄・セクターに集中投資しない

- 定期的な財務状況のチェック

- 配当カット兆候の早期発見

高配当株投資は「不労所得」への第一歩です。銀行預金の金利がほぼゼロの現在、年4-7%の配当収入は非常に魅力的です。ただし、投資には必ずリスクが伴うことを忘れず、自分のリスク許容度に合わせた投資を心がけましょう。

始めは少額から、そして徐々に知識と経験を積み重ねていくことが、長期的な資産形成成功の秘訣です。皆さんの豊かな未来への第一歩として、高配当株投資を検討してみてはいかがでしょうか。