こんにちは!米国株投資歴8年の個人投資家です。普段はS&P500をメインに分散投資を行っていますが、最近読者の方から「S&P500とNASDAQ100のどちらに投資すべきか?」という質問を多くいただくようになりました。特に2025年に入ってからは、AIブームの影響でNASDAQ100への関心が高まっていることを実感しています。

私自身も投資を始めた8年前、この2つの指数の違いがよく分からず、とりあえずS&P500から始めたという経緯があります。しかし、今振り返ると、この選択は正解だったと思います。今回は、初心者の方にも分かりやすく、両指数の特徴やリスク、どちらを選ぶべきかを、実際のデータを交えて徹底解説します。

Contents

- 1 S&P500とは?:米国経済の"体温計"

- 2 S&P500の主な特徴

- 3 NASDAQ100とは?:テクノロジー成長株の集合体

- 4 NASDAQ100の主な特徴

- 5 パフォーマンス比較:数字で見る両指数の違い

- 6 過去5年間のパフォーマンス比較

- 7 長期積立投資シミュレーション

- 8 セクター別構成比較:分散の違いが明確に

- 9 どちらに投資すべきか?:シナリオ別の選択指針

- 10 AIの成長を信じるならNASDAQ100

- 11 米国経済全体の成長を信じるならS&P500

- 12 NASDAQ100のリスク:知っておくべき重要な注意点

- 13 1. 高いボラティリティ

- 14 2. 最大ドローダウンの大きさ

- 15 3. セクター集中リスク

- 16 4. 金利変動の影響

- 17 投資家はどうすべきか?:実践的なアドバイス

- 18 初心者の方へのおすすめ

- 19 リスク許容度別の投資戦略

- 20 投資のタイミングと方法

- 21 まとめ:あなたに最適な選択肢は?

S&P500とは?:米国経済の"体温計"

S&P500(Standard & Poor's 500)とは、米国の主要500社の株価を時価総額で加重平均した株価指数です。この指数は米国株式市場の時価総額の約80%をカバーしており、まさに「米国経済全体の動き」を表す代表的な指標と言えます。

スポンサーリンク

S&P500の主な特徴

組入れ銘柄の厳格な基準

S&P500に採用されるためには、以下のような厳しい条件をクリアする必要があります:

- 米国に本拠地を置く企業

- 時価総額が180億ドル以上

- 直近四半期および連続4四半期の利益が黒字

- 十分な流動性を持つ株式

幅広いセクターへの分散

S&P500は情報技術、金融、ヘルスケア、一般消費財など、11の主要セクターに分散投資されています。これにより、特定の業界の影響を受けにくい安定性があります。

時価総額上位10社の構成

2024年6月時点でのS&P500時価総額上位10社は以下の通りです:

- マイクロソフト(19.9%)

- アップル(18.0%)

- エヌビディア(17.4%)

- アマゾン・ドット・コム(10.2%)

- メタ・プラットフォームズ(6.6%)

- アルファベット(クラスA)(6.3%)

- アルファベット(クラスC)(5.3%)

- バークシャー・ハサウェイ(4.5%)

- イーライリリー(4.3%)

- ブロードコム(4.2%)

NASDAQ100とは?:テクノロジー成長株の集合体

NASDAQ100は、NASDAQ市場に上場する金融業を除く時価総額上位100社で構成される株価指数です。この指数の最大の特徴は、情報技術セクターの比重が約60%と非常に高いことです。

スポンサーリンク

NASDAQ100の主な特徴

テクノロジー企業中心の構成

NASDAQ100の上位銘柄には、アップル、マイクロソフト、アマゾン、アルファベット、メタ、テスラ、エヌビディアなど、世界を代表するテクノロジー企業が名を連ねています。

成長企業への積極的な投資

S&P500と異なり、NASDAQ100は黒字企業であることが必須条件ではありません。積極的な投資により一時的に赤字になっている成長企業も採用対象となるため、イノベーションの種を早期に取り入れることができます。

金融セクターの除外

NASDAQ100は意図的に金融セクターを除外しており、この点がS&P500との大きな違いです。

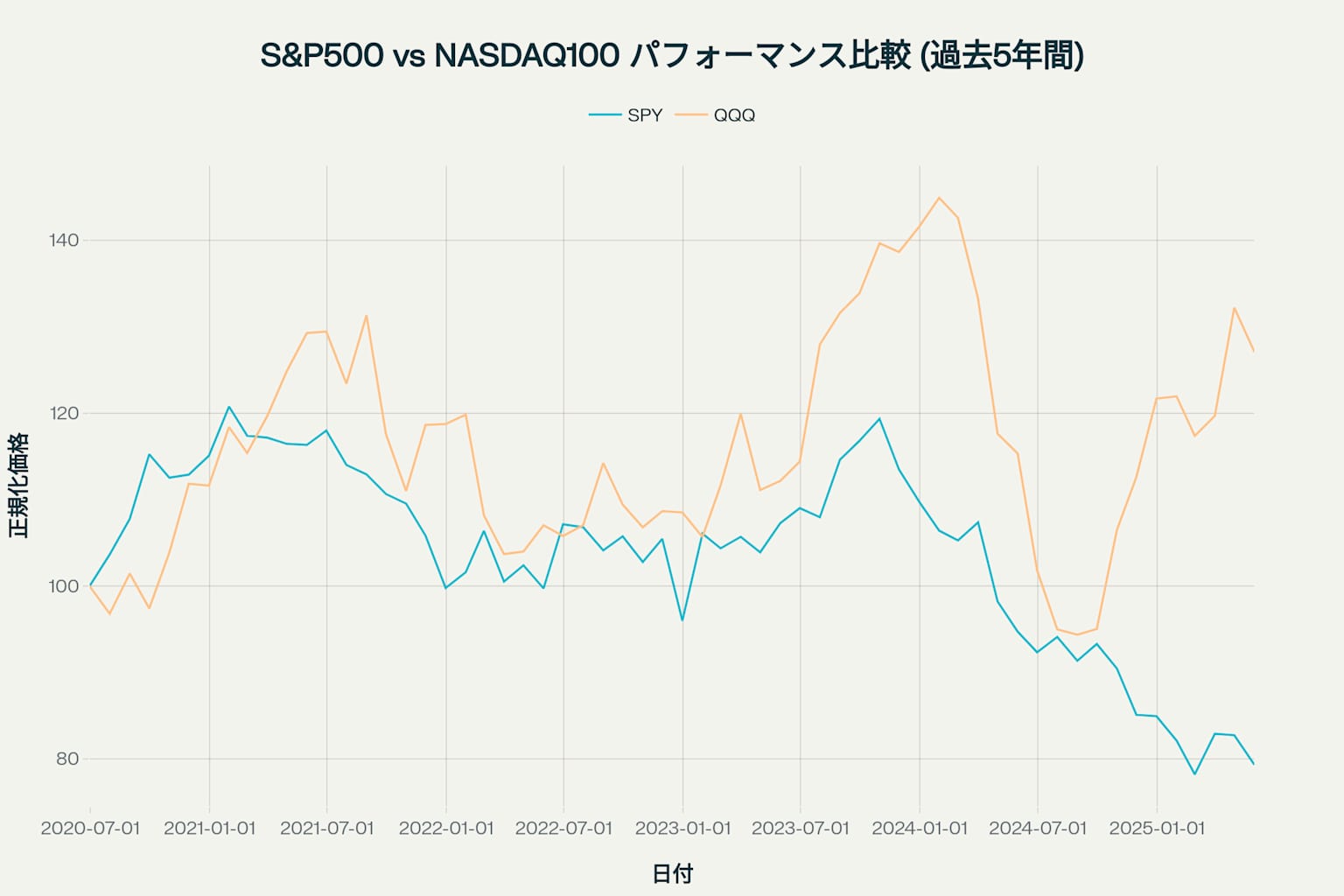

S&P500 vs NASDAQ100 パフォーマンス比較(過去5年間)

パフォーマンス比較:数字で見る両指数の違い

実際のパフォーマンスデータを見ると、両指数の特性の違いが明確になります。

過去5年間のパフォーマンス比較

| 指標 | S&P500 | NASDAQ100 |

|---|---|---|

| 総リターン | 97.4% | 119.4% |

| 年率リターン | 14.6% | 17.0% |

| 年率ボラティリティ | 17.7% | 23.5% |

| 最大ドローダウン | -25.4% | -35.6% |

| リスク特性 | 中リスク・中リターン | 高リスク・高リターン |

この数字から分かるように、NASDAQ100はS&P500を上回るリターンを提供している一方で、より高いリスクも伴っています。

長期積立投資シミュレーション

過去のデータを基にした積立投資シミュレーション結果も興味深いものです:

過去10年間(毎月3万円積立)

- S&P500:元本360万円 → 最終金額892万円(+532万円)

- NASDAQ100:元本360万円 → 最終金額1,228万円(+868万円)

過去20年間(毎月3万円積立)

- S&P500:元本720万円 → 最終金額3,555万円(+2,835万円)

- NASDAQ100:元本720万円 → 最終金額6,499万円(+5,779万円)

セクター別構成比較:分散の違いが明確に

| セクター | S&P500比率 | NASDAQ100比率 |

|---|---|---|

| 情報技術 | 約30% | 約60% |

| 金融 | 約10% | 0% |

| ヘルスケア | 約13% | 約8% |

| 一般消費財 | 約11% | 約15% |

| 通信サービス | 約9% | 約16% |

| 工業 | 約8% | 約1% |

| 生活必需品 | 約6% | 約2% |

| エネルギー | 約4% | 0% |

| 不動産 | 約3% | 0% |

| 素材 | 約2% | 約1% |

| 公益 | 約3% | 0% |

この表からも明らかなように、NASDAQ100は情報技術セクターに大きく偏重している一方で、S&P500はより幅広いセクターに分散されています。

どちらに投資すべきか?:シナリオ別の選択指針

AIの成長を信じるならNASDAQ100

もしあなたが「AIが今後の世界経済を大きく変える」と確信しているなら、NASDAQ100が有力な選択肢となります。

AI関連投資の拡大

2025年のAI関連設備投資は、大手テクノロジー企業4社だけで2,800億ドルに達すると予想されています。AIの投資テーマの利益成長率は2024年に35%、2025年も25%の成長が見込まれており、この恩恵を最も受けやすいのがNASDAQ100です。

生成AIの経済効果

マッキンゼー・アンド・カンパニーの予測によると、生成AIが世界経済に何兆ドルもの価値を付加する可能性があります。この大きな波に乗るためには、テクノロジー企業の比重が高いNASDAQ100が適しています。

米国経済全体の成長を信じるならS&P500

一方で、「米国経済全体が安定して成長し続ける」と考えるなら、S&P500が最適な選択です。

米国経済の安定成長

IMF(国際通貨基金)によると、2025年の米国経済は2.2%の成長が予測されています。S&P500は米国経済の約80%をカバーしているため、この成長の恩恵を幅広く享受できます。

セクター分散によるリスク軽減

S&P500は11の主要セクターに分散投資されているため、特定の業界が不調でも他のセクターでカバーできる安定性があります。

NASDAQ100のリスク:知っておくべき重要な注意点

NASDAQ100への投資を検討する際は、以下のリスクを十分に理解しておく必要があります。

1. 高いボラティリティ

過去5年間の年率ボラティリティは23.5%と、S&P500の17.7%を大きく上回ります。これは、同じ投資額でもNASDAQ100の方が価格変動が激しいことを意味します。

2. 最大ドローダウンの大きさ

NASDAQ100の最大ドローダウンは-35.6%と、S&P500の-25.4%を10ポイント以上上回っています。過去40年間で40%以上の下落となったのは、ブラックマンデー、ITバブル崩壊、リーマン・ショックなど数回しかありませんが、20-30%の下落は定期的に発生しています。

3. セクター集中リスク

情報技術セクターが約60%を占めるため、テクノロジー業界の調整局面では大きな影響を受けます。2022年の金利上昇局面では、NASDAQ100はS&P500やNYダウに比べて相対的にパフォーマンスが劣後しました。

4. 金利変動の影響

グロース株の比重が高いNASDAQ100は、金利上昇局面で売られやすい傾向があります。FRBの金融政策変更には特に注意が必要です。

投資家はどうすべきか?:実践的なアドバイス

投資歴8年の経験を踏まえ、以下のような戦略をおすすめします。

初心者の方へのおすすめ

1. まずはS&P500から始める

投資初心者の方には、まずS&P500への投資から始めることをおすすめします。理由は以下の通りです:

- より安定したリターンが期待できる

- セクター分散によりリスクが抑えられる

- 市場全体の動きを学べる

- 長期的な資産形成に適している

2. 慣れてきたらNASDAQ100を追加

S&P500への投資に慣れてきたら、ポートフォリオの一部(10-20%程度)にNASDAQ100を追加することを検討してみてください。

リスク許容度別の投資戦略

保守的な投資家(リスク許容度:低)

- S&P500:80-90%

- NASDAQ100:10-20%

積極的な投資家(リスク許容度:高)

- S&P500:50-60%

- NASDAQ100:40-50%

投資のタイミングと方法

積立投資(ドルコスト平均法)を推奨

両指数とも、一括投資よりも積立投資の方がリスクを抑えながら資産を増やせます。私自身も毎月定額で積立投資を続けており、この方法の効果を実感しています。

リバランスの重要性

年に1-2回、保有比率を見直してリバランスを行うことで、リスクをコントロールできます。

まとめ:あなたに最適な選択肢は?

S&P500とNASDAQ100の選択は、あなたの投資目標とリスク許容度によって決まります。

S&P500を選ぶべき人

- 投資初心者の方

- 安定したリターンを求める方

- 米国経済全体の成長に期待する方

- リスクを抑えたい方

NASDAQ100を選ぶべき人

- AIやテクノロジーの成長を強く信じる方

- より高いリターンを求める方

- 価格変動リスクを許容できる方

- 投資経験がある方

私自身の投資戦略

現在の私のポートフォリオは、S&P500が70%、NASDAQ100が30%の比率です。これは、安定性を重視しつつ、テクノロジーの成長にも参加したいという考えからです。

最終的には、どちらか一方を選ぶ必要はありません。両方に分散投資することで、リスクを抑えながら米国株式市場の成長を享受できます。重要なのは、長期的な視点を持ち、市場の短期的な変動に惑わされずに投資を続けることです。

皆さんも、自分の投資目標とリスク許容度をしっかりと見極めて、最適な投資戦略を見つけてください。そして、長期的な資産形成を目指して、着実に投資を続けていきましょう。