最近、SNSやYouTubeでよく見かける「配当金で生活する」「不労所得で月○万円」といった華やかな配当株投資の話。でも実際のところ、配当株投資って本当にそんなに美味しい投資法なんでしょうか?

今日は配当株投資について、良い面も悪い面も含めて正直にお話しします。私自身も一時期は高配当株にかなり期待していたのですが、最終的には撤退することになった経験があります。その理由も含めて、配当株投資の真実をお伝えしたいと思います。

Contents

- 1 配当株投資とは?基本的な仕組みを理解しよう

- 2 配当株投資の定義

- 3 人気の米国高配当ETF

- 4 配当株投資に向く人・向かない人の特徴

- 5 配当株投資に向いている人

- 6 配当株投資に向かない人

- 7 配当株投資のメリット

- 8 1. 定期的な収入が得られる

- 9 2. 下落相場での耐性

- 10 3. インフレ対策効果

- 11 4. 複利効果による資産拡大

- 12 5. 心理的な安定感

- 13 配当株投資のデメリット・リスク

- 14 1. 減配リスク

- 15 2. 値上がり益の制約

- 16 3. 税金負担が重い

- 17 4. セクター偏重のリスク

- 18 5. タコ配のリスク

- 19 私が配当株投資から撤退した理由

- 20 税金負担の重さに気付いた

- 21 機会損失への懸念

- 22 精神的なストレス

- 23 資産拡大を目指すなら個別株投資も検討を

- 24 成長株との使い分けが重要

- 25 個別株投資の重要性

- 26 自分の投資スタイルを見極める

- 27 まとめ:配当株投資の特徴を理解して賢く活用しよう

配当株投資とは?基本的な仕組みを理解しよう

スポンサーリンク

配当株投資の定義

配当株投資とは、企業が株主に分配する配当金を主な収益源とする投資戦略のことです。株価の値上がり益(キャピタルゲイン)よりも、定期的に受け取る配当金(インカムゲイン)を重視した投資手法ですね。

米国株の場合、多くの企業が年4回(四半期ごと)配当を支払うため、日本株よりも配当金を受け取る機会が多いのが特徴です。また、25年以上連続で増配を続ける「配当貴族」と呼ばれる企業群も存在し、これらは特に配当投資家から注目されています。

人気の米国高配当ETF

配当株投資を始める際によく選ばれるのが、高配当ETFです。個別株選びが不安な方でも、ETFを通じて分散投資ができるからです。

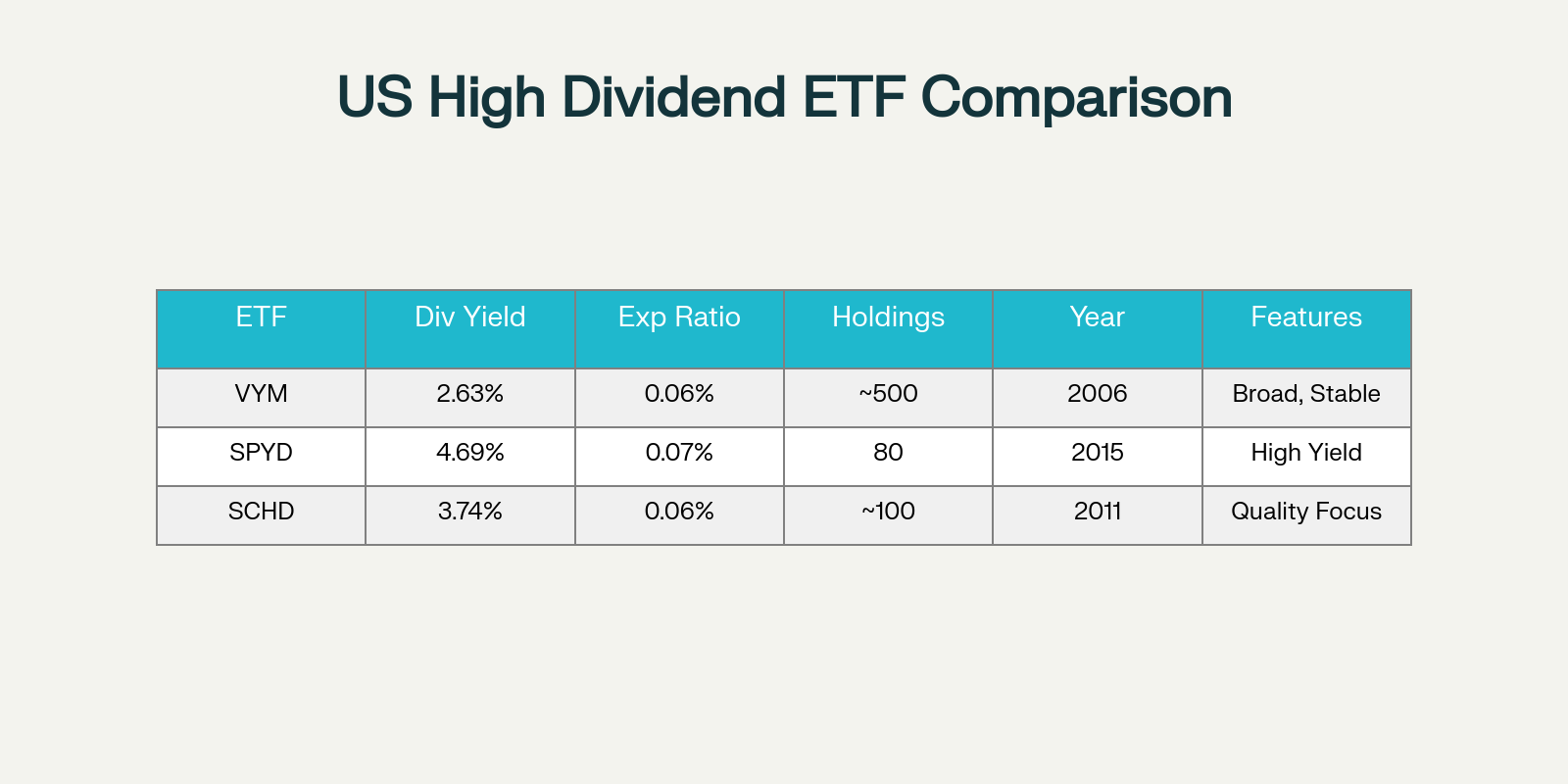

米国高配当ETF比較表:VYM、SPYD、SCHDの特徴

代表的なものとしては:

- VYM:約500銘柄に分散投資、安定性を重視

- SPYD:S&P500の高配当上位80銘柄、利回り重視

- SCHD:品質にこだわった約100銘柄、バランス型

スポンサーリンク

配当株投資に向く人・向かない人の特徴

配当株投資に向いている人

配当株投資が向いているのは、こんな方だと思います:

安定した収入を重視する人

毎月の配当金という「見える成果」を求める方には向いています。私も最初は「毎月お小遣いが入る」感覚が嬉しくて配当株投資を始めました。

時間をかけてじっくり投資したい人

配当株投資は基本的に長期保有が前提です。短期的な株価変動に一喜一憂せず、コツコツと配当を積み重ねていける方に適しています。

心理的な安定を求める人

株価が下がっても配当金が入ってくることで、精神的な支えになります。特に退職後の方などには心強い投資法かもしれません。

配当株投資に向かない人

一方で、次のような方には配当株投資は向いていないでしょう:

短期間で大きな利益を狙いたい人

配当利回りは通常2-5%程度なので、短期間で資産を大きく増やしたい方には物足りないはずです。

成長性を重視する人

高配当株は成熟企業が多く、大きな株価上昇は期待しにくい傾向があります。若い投資家で資産拡大を最優先したい方には不向きです。

配当株投資のメリット

1. 定期的な収入が得られる

最大のメリットは、やはり定期的な現金収入です。米国株なら四半期ごと、年4回の配当を受け取れる企業が多いので、まるで給料のような感覚で配当金が振り込まれます。

2. 下落相場での耐性

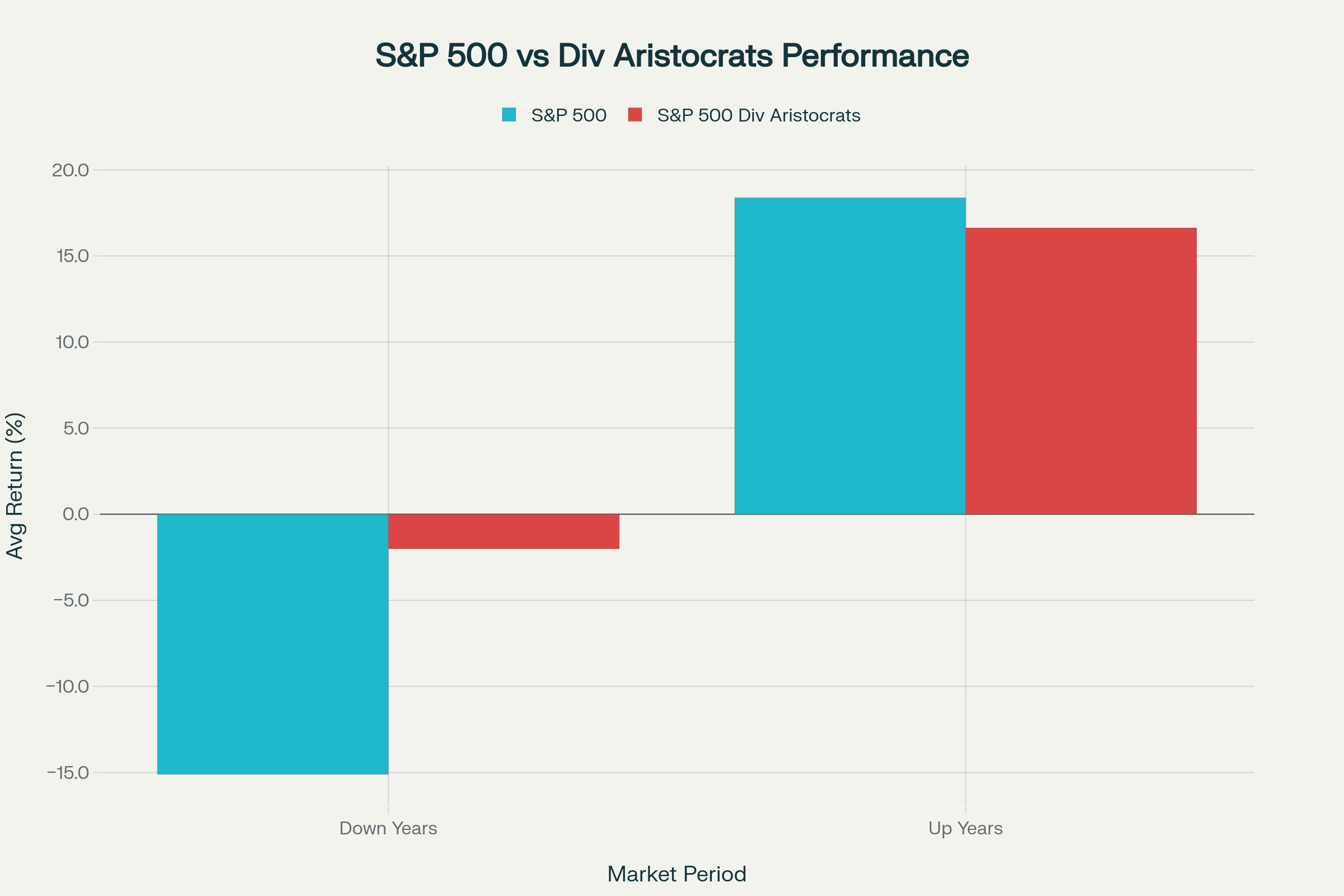

配当貴族指数のデータを見ると興味深いことがわかります。

S&P500配当貴族指数 vs S&P500指数:上昇年・下落年のパフォーマンス比較

S&P500指数が下落した年の平均リターンが-15.11%だったのに対し、S&P500配当貴族指数は-2.01%と、下落幅を大幅に抑えているんです。これは配当株の大きな魅力の一つですね。

3. インフレ対策効果

連続増配企業の場合、インフレに合わせて配当金も増えていく傾向があります。現金や債券と違って、購買力の維持という面でメリットがあります。

4. 複利効果による資産拡大

配当金を再投資することで、雪だるま式に資産が増えていきます。長期間続けることで、この複利効果は非常に大きくなります。

5. 心理的な安定感

私が配当株投資を始めた理由の一つがこれでした。株価が下がっても「配当金は入ってくる」と思うと、なんとなく安心できるんですよね。投資の継続には重要な要素だと思います。

配当株投資のデメリット・リスク

1. 減配リスク

配当金は企業の業績に左右されます。業績が悪化すれば減配や無配になる可能性があります。2020年のJT(日本たばこ産業)のように、長年増配を続けてきた企業でも減配することがあるんです。

2. 値上がり益の制約

高配当株は一般的に成熟企業が多く、大きな株価上昇は期待しにくいのが現実です。若い時期の資産形成では、成長株の方が有利かもしれません。

3. 税金負担が重い

これは見落としがちですが重要な問題です。配当金には20.315%の税金がかかります。内訳は:

- 所得税:15.315%

- 住民税:5%

4. セクター偏重のリスク

高配当株は金融、公益、エネルギーなどの特定セクターに偏りがちです。これらのセクターが不調になると、ポートフォリオ全体のパフォーマンスが悪化します。

5. タコ配のリスク

「タコ配」とは、利益以上の配当を出すことです。一見高配当に見えても、財務状況を悪化させている可能性があるため注意が必要です。

私が配当株投資から撤退した理由

ここからは私の実体験をお話しします。実は、私も一時期は配当株投資に本気で取り組んでいました。VYMやSCHDといった米国高配当ETFを中心に、「毎月5万円の配当金」を目標にコツコツと投資していたんです。

税金負担の重さに気付いた

最初は「毎月配当金が入ってくる」ことに喜んでいたのですが、確定申告の時期になって愕然としました。配当金の20%以上が税金で持っていかれることの重みを、実際に数字で見て初めて実感したんです。

年間30万円の配当金を受け取っても、実際に手元に残るのは24万円程度。この6万円の差額を見て、「これなら成長株で値上がり益を狙った方が効率的では?」と思うようになりました。

機会損失への懸念

配当株投資を続けている間、テクノロジー関連の成長株が大きく上昇していました。もちろん後知恵バイアスもあるのですが、「もっと資産拡大の可能性が高い投資先があったのでは?」という思いが強くなったんです。

特に私はまだ若い世代なので、時間を味方につけた資産拡大を最優先すべきだと考えを改めました。

精神的なストレス

意外だったのは、配当金をもらうことでかえって プレッシャーを感じるようになったことです。「この銘柄は減配しないだろうか?」「配当利回りが下がったらどうしよう?」といった心配が常に頭にありました。

投資は本来、将来への希望を込めて行うものだと思います。でも配当株投資では、過去の実績や現在の配当利回りばかり気にして、未来への期待よりも不安の方が大きくなってしまいました。

資産拡大を目指すなら個別株投資も検討を

成長株との使い分けが重要

配当株投資から撤退したとはいえ、配当株投資自体が悪い投資法だとは思いません。年齢や投資目的によって使い分けることが大切だと考えています。

若い世代や積極的な資産拡大を目指す方には成長株、安定収入を重視する方や退職後の資産運用には配当株といった具合に、自分の状況に合わせて選択すべきでしょう。

個別株投資の重要性

ETFは確かに便利ですが、真の資産拡大を目指すなら個別株投資は避けて通れないと私は思います。市場平均を上回るリターンを狙うには、やはり優良企業を見極めて投資する必要があります。

ただし、個別株投資には当然リスクも伴います。財務分析や業界研究など、相応の勉強と時間が必要です。また、分散投資の重要性も忘れてはいけません。

自分の投資スタイルを見極める

私の場合は、毎日のように企業決算やニュースをチェックするのが習慣になっているので、個別株投資の方が性に合っていました。でも、そんな時間は取れないという方も多いでしょう。

自分のライフスタイルや性格、投資に割ける時間などを総合的に考えて、最適な投資法を選ぶことが何より重要だと思います。

まとめ:配当株投資の特徴を理解して賢く活用しよう

配当株投資は決して悪い投資法ではありませんが、万人向けの投資法でもありません。メリットとデメリットを正しく理解した上で取り組むことが重要です。

特に以下の点は必ず考慮してください:

- 税金負担の重さ:年20.315%の税金は長期的に大きな影響を与えます

- 機会損失のリスク:成長性を犠牲にしている可能性があります

- 減配リスク:安定した配当金は保証されていません

- 投資目的の明確化:安定収入と資産拡大、どちらを重視するかを決めましょう

私自身は現在、個別の成長株投資を中心とした投資スタイルに落ち着いています。でも、将来的には年齢や資産状況に応じて、再び配当株投資を検討する可能性もあります。

投資に正解はありません。大切なのは、自分の状況と目的に合った投資法を選び、継続的に学び続けることだと思います。この記事が皆さんの投資判断の参考になれば幸いです。