AIの発展とともに、投資家の間でAI関連ETFへの関心が急速に高まっている。中でも**Global X Artificial Intelligence & Technology ETF(AIQ)**は、その幅広い分散投資と堅実なパフォーマンスで注目を集めている。筆者が最近、土日を利用してAI関連の投資商品を調べていたところ、この銘柄の魅力的な特徴に気づいた。「AI投資」と聞くと、どうしてもNVIDIAやMicrosoftといった大手銘柄に目が行きがちだが、AIQは92の銘柄に分散投資することで、AI革命の恩恵をより幅広く受けることができる設計になっている。

Contents

- 1 AIQ ETFの基本的な特徴

- 2 主要な投資方針

- 3 主要構成銘柄:バランスの取れた分散投資

- 4 地域別分散の特徴

- 5 セクター配分:情報技術を中心とした戦略的配分

- 6 パフォーマンス比較:S&P500・NASDAQを上回る成績

- 7 リスク調整後リターンでの評価

- 8 分散効果:92銘柄が生み出す安定性

- 9 企業固有リスクの軽減

- 10 セクター内分散の効果

- 11 地政学的リスクの分散

- 12 S&P500・NASDAQとの相関性と差別化

- 13 NASDAQとの比較における優位性

- 14 投資家にとっての選択肢としてのAIQ

- 15 AIが成長するならAIQも成長するはず

- 16 ポートフォリオにおける位置づけ

- 17 投資家はどうするべきか

- 18 検討すべき投資家

- 19 注意すべきポイント

AIQ ETFの基本的な特徴

AIQは、人工知能(AI)技術の開発・活用によって成長する企業、およびビッグデータ分析に必要なハードウェアを提供する企業への投資を目指すETFだ。Indxx Artificial Intelligence & Big Data Indexに連動し、世界各国の先進国市場からAI関連企業を選定している。

スポンサーリンク

主要な投資方針

- AI技術開発企業: 自社製品・サービスにAI技術を組み込む企業

- ビッグデータ分析企業: 大量データの分析・処理を手がける企業

- AI基盤インフラ企業: AIやビッグデータ分析に必要なハードウェアを供給する企業

- 量子コンピューティング関連企業: 次世代AI計算基盤の開発企業

現在の運用資産残高は約47億ドル(2025年9月時点)で、経費率は0.68%となっている。

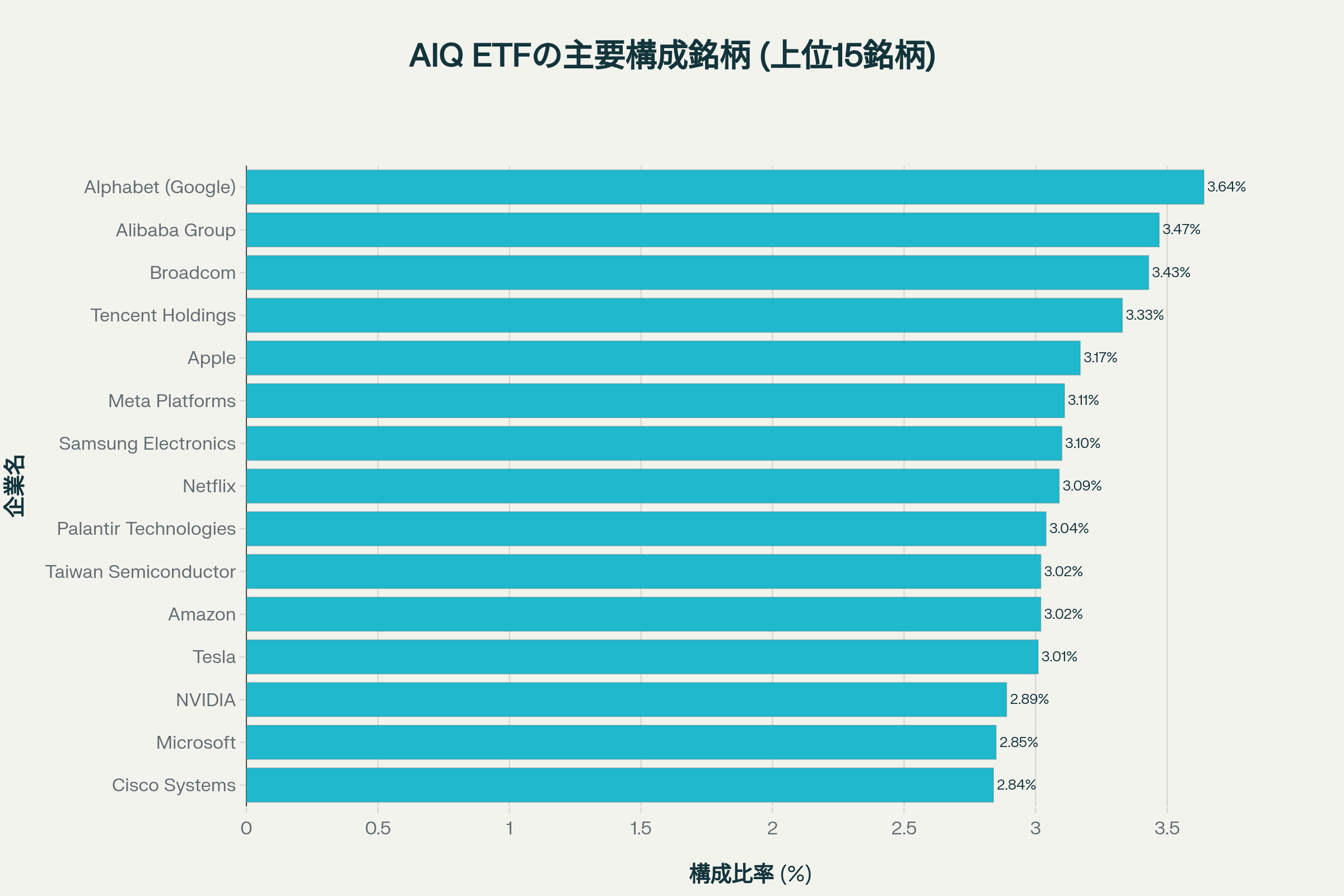

主要構成銘柄:バランスの取れた分散投資

AIQの最大の魅力は、92銘柄という豊富な分散投資にある。個別銘柄の構成比率は最大でも4%程度に抑えられており、特定企業の業績に過度に依存しない設計となっている。

AIQ ETFの主要構成銘柄(上位15銘柄)

上位構成銘柄を見ると、確かにAlphabet(Google)やApple、Microsoftなどの米国大手テック企業が含まれているが、同時にTencent(中国)、Samsung Electronics(韓国)、Taiwan Semiconductorなどの国際的なAI関連企業にも分散投資されている。

スポンサーリンク

地域別分散の特徴

- 米国: 69.8%

- 中国: 7.2%

- 韓国: 4.7%

- 台湾: 3.9%

- カナダ: 3.0%

- ドイツ: 2.8%

- その他の国: 8.6%

この国際分散により、米国以外のAIイノベーションからも恩恵を受けることができる。

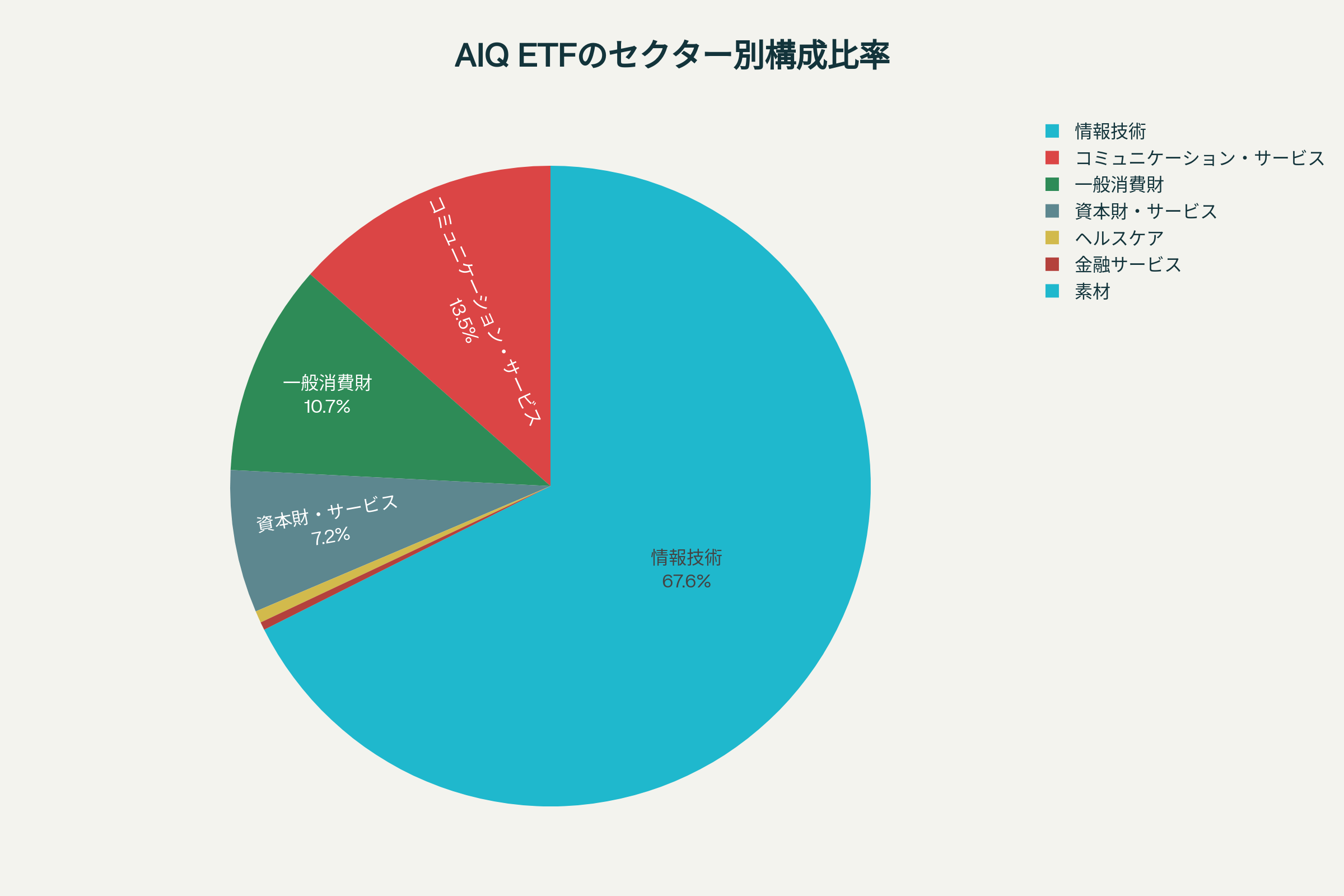

セクター配分:情報技術を中心とした戦略的配分

AIQ ETFのセクター別構成比率

AIQのセクター配分を見ると、情報技術セクターが67.6%と最大の比重を占めているが、これは他のテック系ETFと比べて妥当な水準と言える。注目すべきは、単なるテック株の寄せ集めではなく、AI関連のサービス業や製造業にも投資している点だ。

- 情報技術: 67.6%

- コミュニケーション・サービス: 13.5%

- 一般消費財: 10.7%

- 資本財・サービス: 7.2%

- ヘルスケア: 0.6%

この配分により、AIの応用が拡大する様々な業界への投資エクスポージャーを得ることができる。

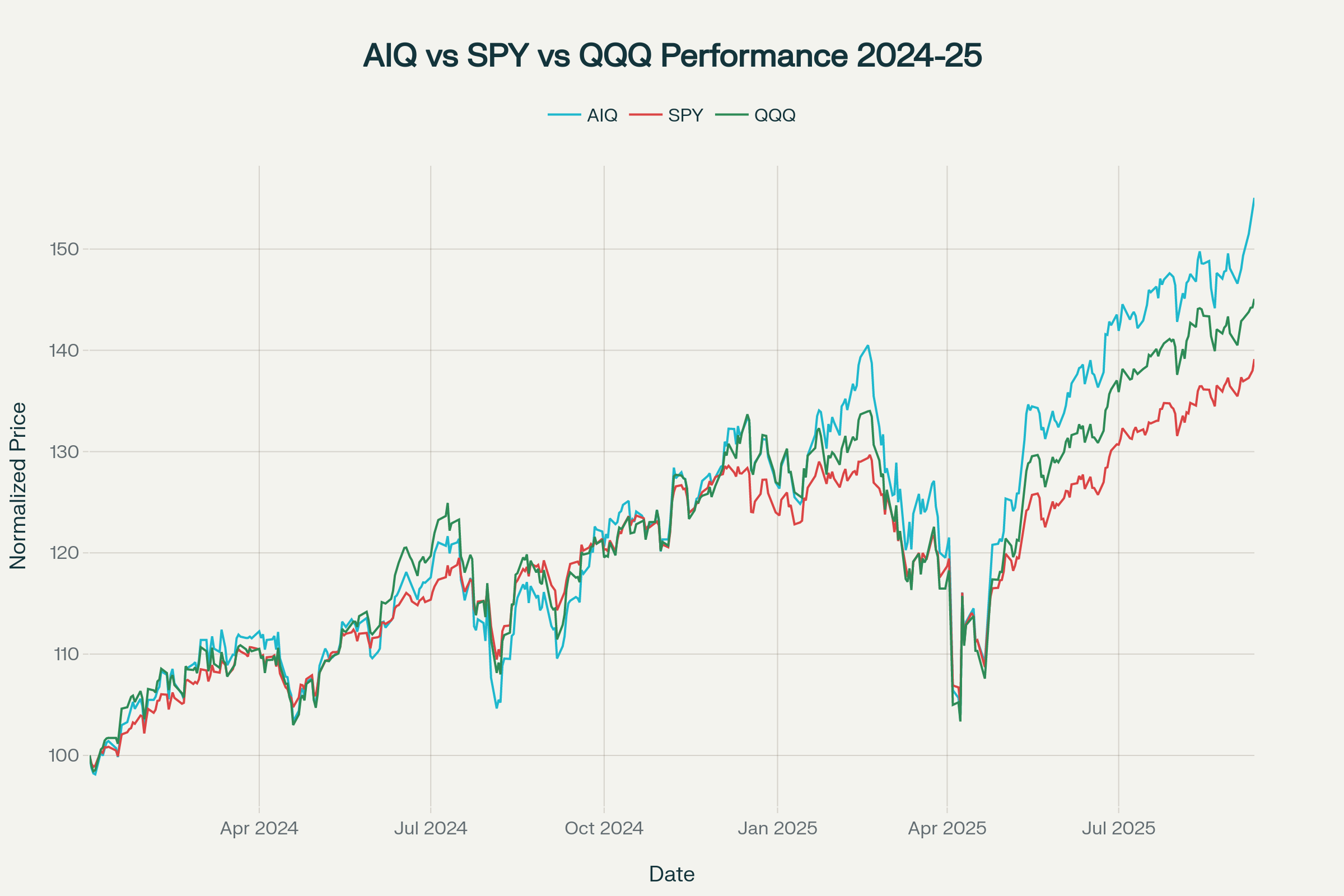

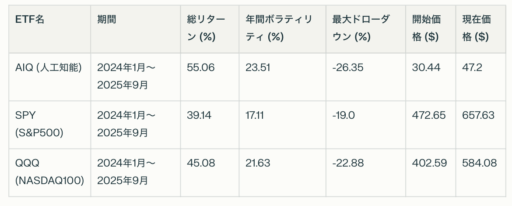

パフォーマンス比較:S&P500・NASDAQを上回る成績

AIQとS&P500・NASDAQとのパフォーマンス比較(2024年~2025年9月)

2024年1月から2025年9月までの期間において、AIQのパフォーマンスは非常に印象的だった。総リターンで見ると

- AIQ: +55.06%

- S&P500 (SPY): +39.14%

- NASDAQ100 (QQQ): +45.08%

この結果は、AI技術への集中投資が市場全体を上回るリターンをもたらしたことを示している。ただし、より高いリターンの代償として、ボラティリティ(年間変動率)もやや高くなっている:

- AIQ: 23.51%

- S&P500: 17.11%

- NASDAQ100: 21.63%

リスク調整後リターンでの評価

シャープレシオ(リスク調整後リターン)で比較すると:

- AIQ: 2.119

- S&P500: 1.981

- NASDAQ100: 1.841

AIQが最も高い数値を示しており、リスクを考慮してもS&P500やNASDAQ100を上回る効率的な投資だったことがわかる。

分散効果:92銘柄が生み出す安定性

AIQの92銘柄という分散数は、AI投資において重要な意味を持つ。個別銘柄の最大構成比率を約4%に制限することで、以下のようなリスク軽減効果を生んでいる:

企業固有リスクの軽減

単一企業の業績悪化や不祥事が全体に与える影響を限定している。例えば、AI分野では技術革新のスピードが速く、今日の勝者が明日の敗者になる可能性もあるが、分散投資によってそのリスクを和らげている。

セクター内分散の効果

同じ「AI関連」でも、半導体製造、ソフトウェア開発、データサービス、クラウドインフラなど、様々な事業モデルの企業に投資している。これにより、AI市場の成長を多角的に捉えることができる。

地政学的リスクの分散

米中貿易摩擦などの地政学的リスクに対しても、複数国への分散投資により影響を軽減している。

S&P500・NASDAQとの相関性と差別化

興味深いことに、AIQはS&P500との相関係数が0.85、NASDAQ100との相関係数が0.96と、かなり高い相関を示している。これは、AIQ内の大型テック株がS&P500やNASDAQ100と重複しているためだが、同時にAI特化という明確な差別化も実現している。

NASDAQとの比較における優位性

- 国際分散: QQQは米国企業のみだが、AIQは30%以上が海外企業

- AI特化: より明確なテーマ性を持った投資

- バランス: 個別銘柄の集中度がより低い

これらの特徴により、「AIブームに乗りたいが、特定企業への集中リスクは避けたい」という投資家のニーズに応えている。

投資家にとっての選択肢としてのAIQ

私自身、長年の投資経験から言えるのは、テーマ投資の難しさだ。しかし、AIという技術革新が今後10-20年にわたって社会を変革していく可能性は高く、その波に乗る手段として、AIQは魅力的な選択肢の一つと考えられる。

AIが成長するならAIQも成長するはず

AI市場は2024年の1840億ドルから2030年には8267億ドルまで拡大すると予測されている。この成長が実現すれば、AI関連企業全体の企業価値向上につながり、AIQの長期的なパフォーマンス向上も期待できる。

ポートフォリオにおける位置づけ

- サテライト投資: コア資産(インデックスファンド等)の5-15%程度

- テーマ投資: AI革命への長期投資として

- グロース投資: 成長性重視のポートフォリオの一部として

投資家はどうするべきか

最終的に、投資家がAIQを検討する際のポイントをまとめると:

検討すべき投資家

- AI技術の長期的成長を信じている

- 個別株選択よりも分散投資を好む

- ある程度のボラティリティを受け入れられる

- テーマ投資に興味がある

注意すべきポイント

結論として、AIQは「AIの成長に賭けたいが、リスクは分散したい」という投資家にとって合理的な選択肢と言える。92銘柄への分散、国際的な投資対象、そして過去のパフォーマンスを見る限り、AI投資の入り口として検討する価値は十分にある。

ただし、どんな投資商品も万能ではない。自分の投資目標、リスク許容度、ポートフォリオ全体のバランスを考慮した上で判断することが重要だ。私としては、AIという大きなトレンドに参加する手段として、一定の投資価値を認めている。