投資を始めて5年、当初は「やっぱり日本企業が一番安心」と思い、日本株中心のポートフォリオを組んでいました。しかし、気がつけば私の投資比率は米国株が70%を占めるようになっています。なぜこのような変化が起きたのか、データと実体験を交えながらお話しします。

Contents

数字が物語る圧倒的な差:34年間の明暗

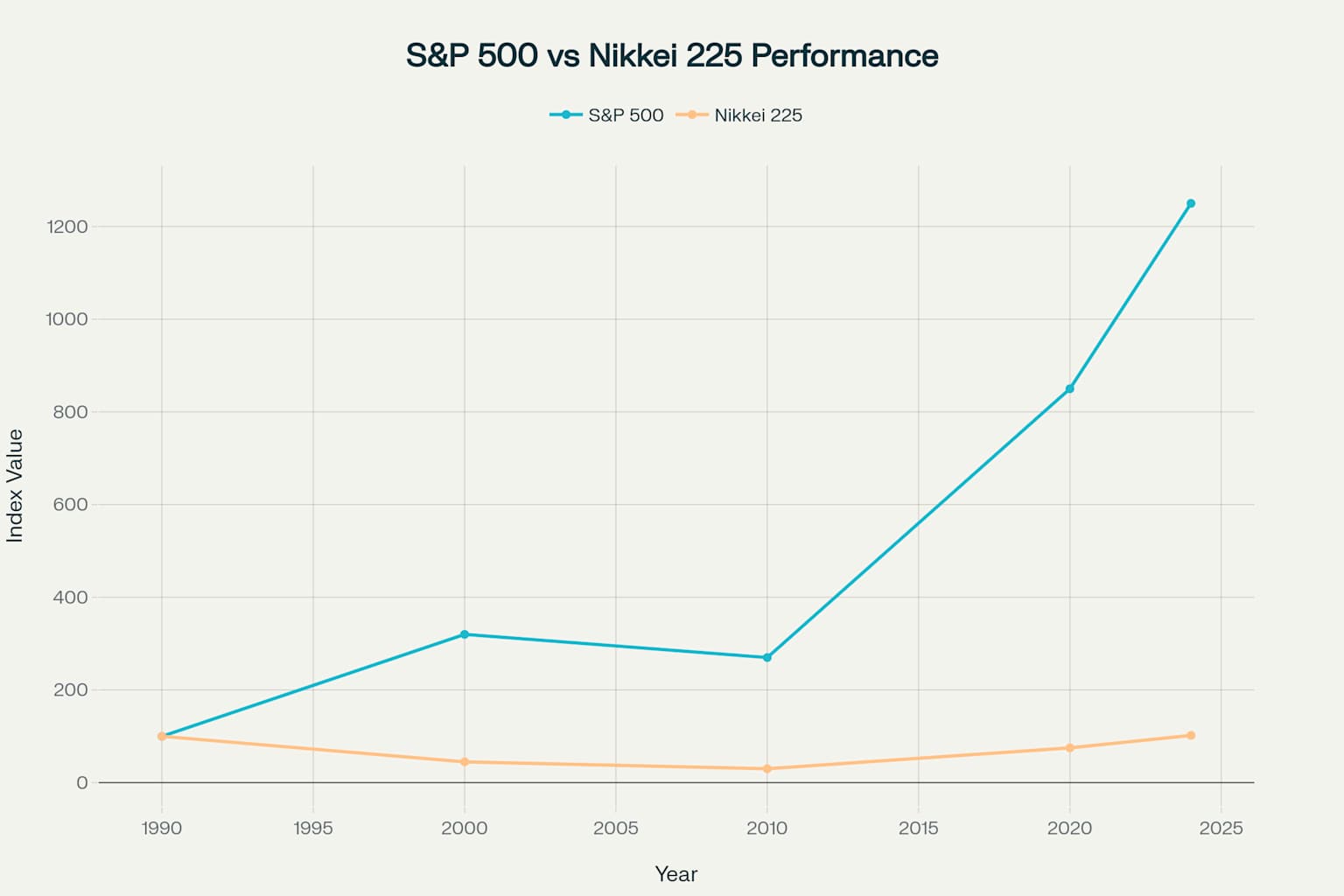

まず、事実から見ていきましょう。下のグラフは1990年を基準(100)とした場合の、S&P 500と日経平均の長期パフォーマンスです。

S&P 500 vs Nikkei 225 Long-term Performance Comparison (1990-2024, indexed to 100 in 1990)

このグラフを見て驚かれた方も多いのではないでしょうか。S&P 500は34年間で約12倍に成長している一方、日経平均は2024年にようやく1989年の高値を回復したばかりです。

特に印象的なのは、日本がバブル絶頂期だった1989年時点では、日本株式市場は世界シェアの40%を占めていました。しかし現在では7%未満まで縮小し、一方で米国は**74%**という圧倒的シェアを誇っています。

スポンサーリンク

直近5年間の米国株パフォーマンス

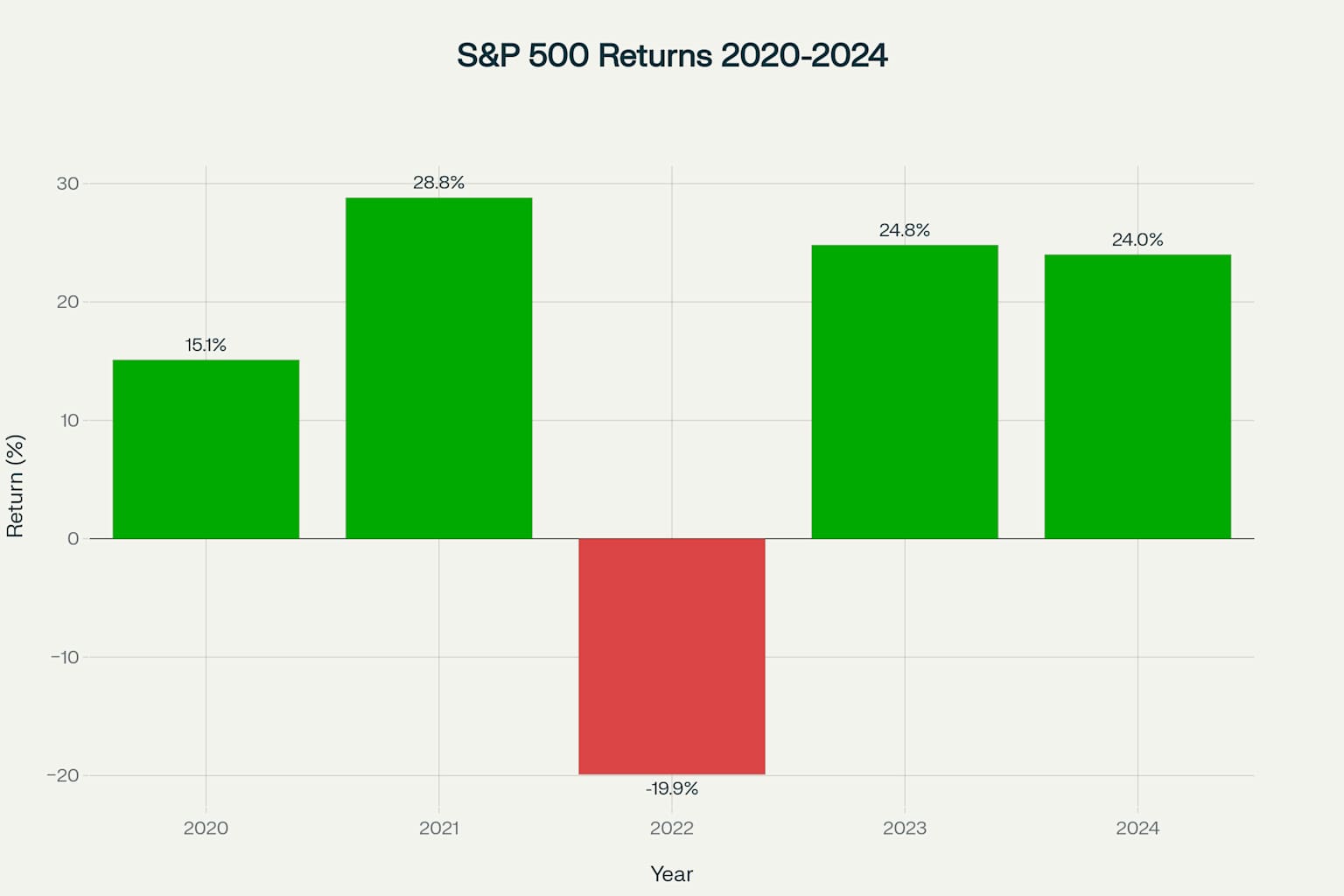

「でも最近はどうなの?」という疑問にお答えするため、直近5年間のS&P 500の年次リターンをご覧ください。

S&P 500 Annual Returns (2020-2024)

2020年から2024年にかけて、2022年を除く4年間で20%超のリターンを記録しています。過去2年間(2023-2024年)の累積リターンは53%に達し、これは1990年代後半以来の好成績です。

徹底比較:米国株 vs 日本株

実際の投資において重要な要素を比較してみましょう。

| 項目 | 米国株 | 日本株 |

|---|---|---|

| 取引単位 | 1株から購入可能 | 100株単位が基本 |

| 過去5年成長率(年率平均) | 約16%(S&P 500) | 約3%(日経平均) |

| 配当回数 | 年4回(四半期配当) | 年1-2回 |

| 株主優待 | ほぼなし | 多数の企業で実施 |

| 値幅制限 | なし | あり(ストップ高・安) |

| 為替リスク | あり(円高・円安の影響) | なし |

| 取引手数料(ネット証券) | 約定代金の0.495% | 無料(主要ネット証券) |

| 情報取得の難易度 | 中程度(日本語情報増加) | 容易(日本語) |

| 取引時間(日本時間) | 22:30-5:00(夏時間:21:30-4:00) | 9:00-15:00 |

| 代表的企業 | Apple, Microsoft, Amazon | トヨタ, ソフトバンク, 任天堂 |

| 市場規模 | 世界最大 | 世界第3位 |

| 流動性 | 非常に高い | 高い |

スポンサーリンク

米国株の始め方:思ったより簡単だった私の体験

「米国株って難しそう...」と思っていた私ですが、実際に始めてみると意外にも簡単でした。現在では楽天証券やSBI証券などの主要ネット証券で、外国株式口座の開設なしに米国株取引が可能です。

具体的な始め方(4ステップ)

- 証券口座の開設

- SBI証券、楽天証券、マネックス証券などで総合口座を開設

- 既に持っている場合は追加手続き不要

- 資金の入金

- 普通の銀行振込でOK

- 円貨決済なら日本円のまま取引可能

- 銘柄選択と注文

- ティッカーシンボル(例:AAPL=Apple)で検索

- 1株から購入可能なので少額投資もOK

- 注文確定

米国株のメリット・デメリット

メリット:なぜ私が米国株比率を増やしたか

1. 世界的企業への少額投資

Apple、Microsoft、Amazonなど、私たちの生活に身近な世界的企業に1株から投資できます。日本株の100株単位とは大違いです。

2. 株主還元への積極姿勢

米国企業は年4回の配当が主流で、株主への利益還元を重視します。ただし、現在のS&P 500配当利回りは1.27%と、長期平均の1.82%より低水準です。

3. 圧倒的な市場規模と流動性

世界最大の株式市場(約40兆ドル)で、買いたい時に買い、売りたい時に売れる流動性の高さは大きな魅力です。

4. 多様なセクターへの投資機会

日本にはないエネルギー、軍需産業、ヘルスケアなど、幅広い分散投資が可能です。

デメリット:注意すべきポイント

1. 為替リスク

円高になれば、株価が変わらなくても円換算での資産は目減りします。私も2022年の円安局面では為替差益を得ましたが、逆もあり得ます。

2. 情報収集の課題

英語での情報が基本ですが、最近は日本のネット証券が豊富な日本語レポートを提供しているため、以前ほど困らなくなりました。

3. 税務の複雑さ

配当には米国で10%、日本でも課税される二重課税が発生します。ただし、確定申告で外国税額控除を受けることで軽減可能です。

4. 割高感への懸念

S&P 500のPERは27.99倍と、割高感が指摘されています。長期的な期待値の高さが株価に織り込まれている状況です。

なぜ米国株の方が「わかりやすい」のか

投資を続けてきて感じるのは、米国株の方が投資判断がしやすいということです。

理由1:ビジネスモデルの理解しやすさ

Apple、Google、Amazonなど、私たちが日常的に使うサービスを提供する企業が多く、事業内容を把握しやすいです。

理由2:情報開示の透明性

四半期ごとの決算発表や、SEC(米国証券取引委員会)への詳細な報告により、投資判断に必要な情報が豊富です。

理由3:グローバルな成長性

世界中で事業展開する企業が多く、成長の天井が見えにくいのが特徴です。

私の投資戦略:なぜ米国株比率が70%になったのか

現在の私のポートフォリオは以下の通りです:

- 米国株:70%

- 日本株:20%

- その他(新興国等):10%

この比率になった経緯をお話しします。

きっかけ:コロナ禍での米国株の回復力

2020年3月のコロナショック時、日本株も米国株も大きく下落しました。しかし、その後の回復スピードに明確な差が現れました。米国株はテクノロジー企業主導で急速に回復し、むしろ新高値を更新していったのです。

決定打:ドルコスト平均法での積立結果

毎月一定額を積み立てる戦略を続けた結果、米国株部分の成長が日本株を大きく上回り、自然と比率が変化していきました。

現在の運用方針

- 米国株:S&P 500連動ETFを中心に、個別株も数銘柄

- 日本株:優待目的と高配当株を中心にキープ

- リバランス:年1回程度、大きく偏った場合のみ調整

投資家はどうすべきか:私の提案

1. 段階的な米国株比率の引き上げ

いきなり大きく変える必要はありません。まずは全体の20-30%から始めて、慣れてきたら比率を調整していけばよいでしょう。

2. ドルコスト平均法の活用

一括投資ではなく、毎月一定額の積立で為替リスクを分散させることをお勧めします。

3. NISA口座の有効活用

年360万円の新NISA成長投資枠では、米国株の取引手数料が無料になる証券会社が多いので、積極的に活用しましょう。

4. 情報収集の習慣化

最初は難しく感じるかもしれませんが、日本語での米国株情報も充実してきています。週1回程度の情報チェックから始めてみてください。

まとめ:長期投資での米国株の位置づけ

データが示すように、過去34年間で米国株は圧倒的なパフォーマンスを見せています。もちろん、過去の実績が将来を保証するものではありませんが、世界最大の経済大国で、イノベーションの中心地である米国市場の成長性は今後も期待できると考えています。

私自身、米国株比率が70%になったのは意図的な戦略というよりも、優れたパフォーマンスの自然な結果でした。しかし、今ではこの比率を適正だと感じています。

重要なのは分散投資です。米国株100%ではなく、日本株や他の資産クラスも組み合わせることで、リスクを抑えながら長期的な資産形成を目指していきましょう。

投資は自己責任ですが、この記事が皆さんの投資判断の参考になれば幸いです。私も引き続き学習を続けながら、資産形成の旅を続けていきます。

※本記事は投資を推奨するものではありません。投資にはリスクが伴いますので、十分にご検討の上、自己責任でお願いします。