投資を始めたころ、私は「損切り」という言葉を聞くたびに胸が苦しくなりました。「負けを認める」という響きが、どうしても受け入れられなかったのです。でも8年間米国株に向き合ってきて分かったのは、損切りは「負けるため」の行為ではなく、「生き残って次の機会を掴むため」の大切な道具だということでした。

特に2024年のようなモメンタム(勢い)重視の相場では、この「出口戦略」の重要性がより際立って見えてきます。今回は、データと実体験を交えながら、損切りの本質と実践方法について詳しく解説していきます。

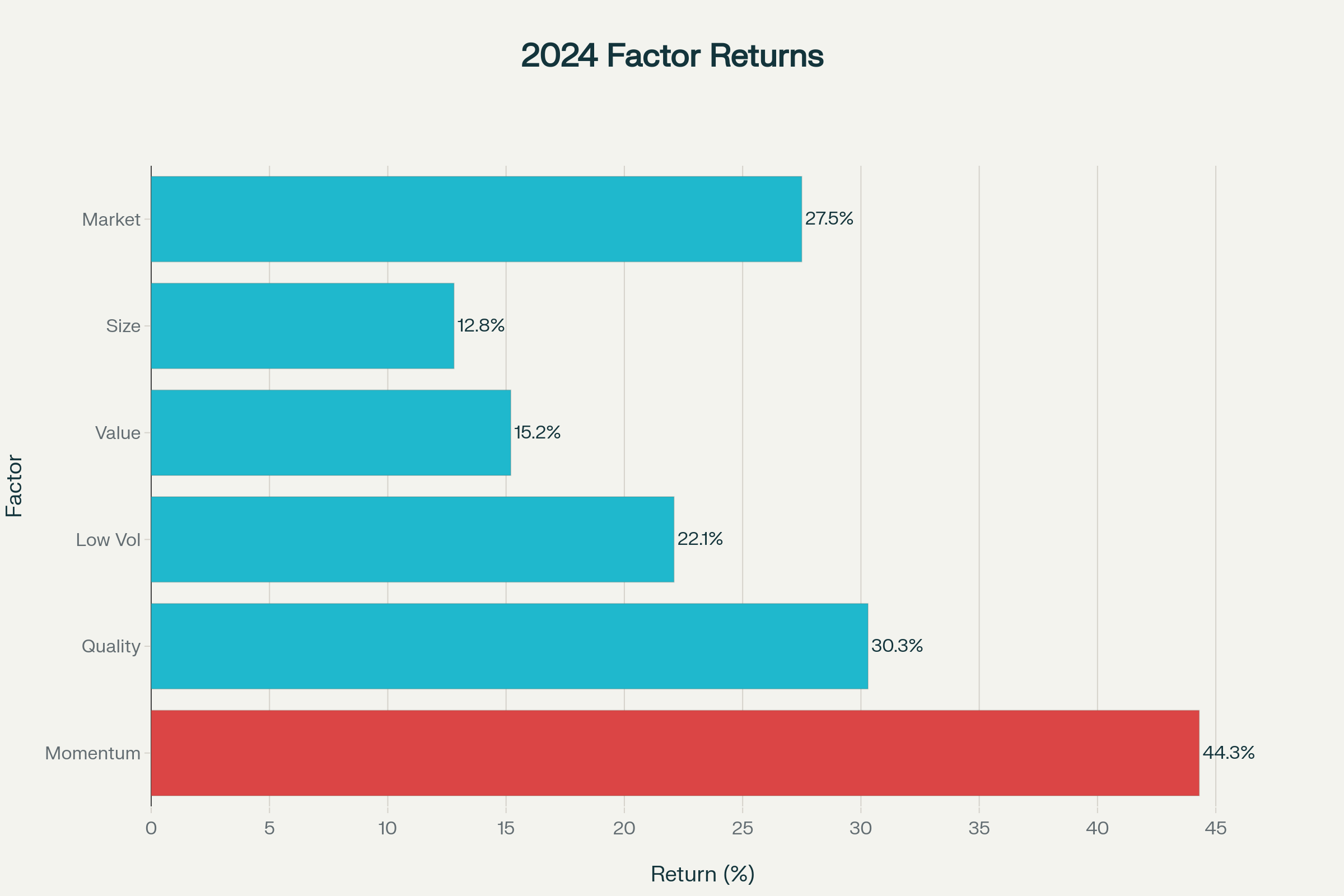

2024年の投資ファクター別リターン比較 - モメンタムが圧倒的な強さを見せた1年

Contents

損切りって何?~投資における「ブレーキペダル」の役割

損切りとは、保有している銘柄が一定の損失に達したときに機械的に売却し、それ以上の下落から資産を守るリスク管理手法です。

具体的には:

- 購入価格から-10%で売却

- 直近高値から-15%で売却(トレーリング・ストップ)

- 200日移動平均線を下回ったら売却

のように、感情に左右されない明確なルールを事前に設定しておきます。

車にブレーキペダルがあるように、投資にも「止まる仕組み」が必要です。私自身、今でも損切りの瞬間は気持ちが沈みますが、「これで次のチャンスに備えられる」と自分に言い聞かせています。

スポンサーリンク

損切りのメリットとデメリット

メリット

1. 大損失の回避

学術研究によると、損切り戦略の最大の価値は「リターンの魔法的な向上」ではなく、リスクとボラティリティの削減にあることが分かっています。

2. 資金効率の向上

小さく負けて大きく勝つ「テールを切って胴体を取る」発想により、長期的な生存率が向上します。

3. 感情的判断の回避

「いつか戻るはず」という根拠のない希望的観測から解放され、客観的な投資判断が可能になります。

スポンサーリンク

デメリット

1. ノイズでの損切り(ダマシ)

一時的な下落で売却した直後に反発するケースがあり、機会損失となる可能性があります。

2. 取引コストの増加

売買頻度が増えることで、手数料や税金の負担が大きくなる場合があります。

3. 設定の難しさ

タイトすぎると頻繁に損切りされ、緩すぎると本来の目的を果たせません。

それでも損切りした方がいい理由

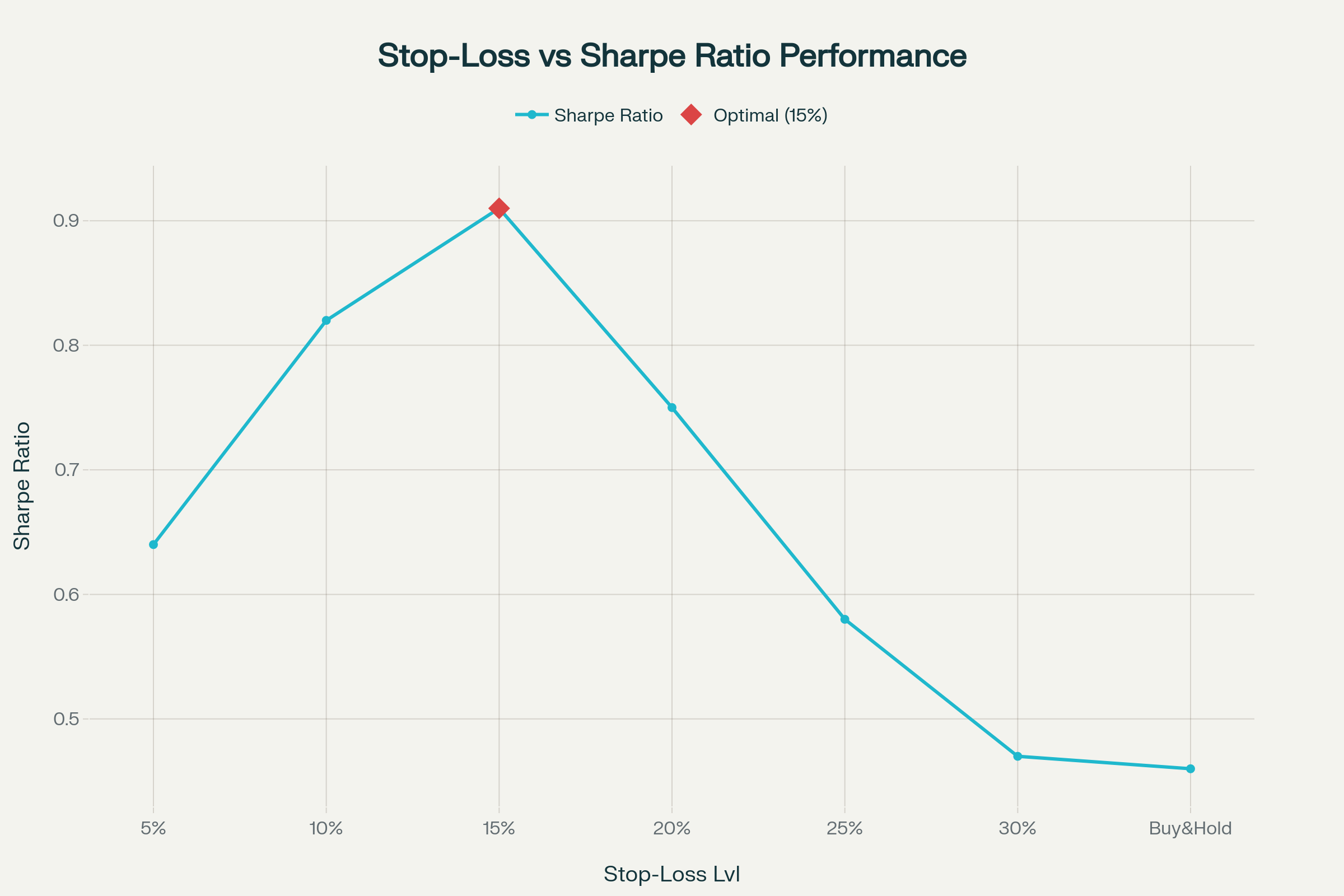

複数の実証研究で、損切り戦略はリスク調整後リターン(シャープレシオ)を改善することが示されています。特に注目すべきは以下の点:

- ヘッジファンドで「ストップロス条項」を持つファンドは月次+0.35〜0.48%の超過リターンを記録

- 15-20%の損切りレベルが最も効果的との研究結果

- トレーリングストップが固定ストップよりも優秀な場合が多い

損切りレベル別シャープレシオの比較 - 15%レベルが最も効率的

上のグラフが示すように、15%の損切りレベルで最もシャープレシオ(0.91)が高く、バイ&ホールド戦略(0.46)を大きく上回ります。これは「リスクを取った分のリターンが最も効率的」であることを意味します。

2024年のモメンタム相場で見えた損切りの重要性

2024年は「モメンタム投資」が圧倒的な強さを見せた年でした。モメンタムファクターは44.3%のリターンを記録し、市場全体(27.5%)を大きく上回りました。

なぜ2024年はモメンタムが有効だったのか?

- 勝ち組の継続的な上昇:前年から保有していた勝ち銘柄の50%が2024年も上位に残った

- 高成長企業への集中的な資金流入:AI関連を中心とした成長株に資金が集中

- 金利低下による成長株への追い風:中央銀行の金利引き下げがリスクオン志向を後押し

モメンタム相場で損切りが重要な理由

モメンタム相場の特徴は**「上がるときは一気に上がり、崩れるときも速い」ことです。実際、2024年のモメンタム効果は過去50年で96パーセンタイル、つまりドットコム・バブル以来の異常な強さ**でした。

このような相場では:

- トレンドが続く間は徹底的に乗る

- トレンドが崩れたら即座に撤退する

この両輪が機能して初めて、モメンタム戦略の恩恵を受けられます。

投資家はどうする?~実践的な損切りルール

基本的な損切り手法

| 手法 | 特徴 | 適用場面 |

|---|---|---|

| 固定%ストップ | 購入価格から-10%/-15%等で売却 | 明確で実行しやすい |

| トレーリングストップ | 直近高値から-12%/-15%等で追随 | 上昇トレンドの利益確保 |

| テクニカルストップ | 移動平均線割れ等で売却 | トレンド転換の早期発見 |

| ATR調整ストップ | ボラティリティに応じて幅を調整 | 無駄な損切りを減らす |

私の実践ルール

- ポジションサイズの管理:1銘柄の損切り = 資産全体の-0.5%〜-1.0%以内

- 相場環境フィルター:主要指数が200日移動平均線の上なら攻め、下なら守り重視

- 事前のルール決め:エントリー時に必ず損切りラインを設定

- 定期見直し:月1回は売買記録を振り返り、改善点を洗い出す

実際に私は、感情的な判断を避けるため、前日の夜に翌日の売買判断を紙に書き出し、翌日は機械的に実行するようにしています。

最新の研究が示す損切りの効果

リスク削減効果の定量的データ

スウェーデンの研究によると、トレーリングストップ戦略は15-55%の損切りレベルで統計的に有意な超過リターンを示しました。特に:

- 10%レベルでシャープレシオが最高(0.093)

- バイ&ホールド戦略の10倍低いボラティリティを実現

- 統計的有意性は90%以上の信頼度

モメンタム効果との相関

2024年の分析では、モメンタム戦略の成功要因はセクター偏重ではなく、純粋なファクター効果であることが判明しました。つまり:

- 「勝ち続ける株を保有する」効果が38%

- 「個別株の特殊要因」が主要な収益源

- 業界効果はほぼゼロ

この結果は、トレンド継続中は保有し、崩れたら速やかに撤退する損切り戦略の重要性を裏付けています。

WordPress用コピペ対応表

| 項目 | 内容 |

|---|---|

| 損切りの定義 | 一定損失で機械的売却し下落から資金を守る手法 |

| 主要メリット | リスク・ボラティリティ削減、感情排除、資金効率向上 |

| 主要デメリット | ダマシによる機会損失、取引コスト増、設定の困難さ |

| 推奨レベル | 15-20%(研究に基づく最適範囲) |

| 2024年の教訓 | モメンタム相場では早期撤退がより重要 |

| 実践のコツ | 事前ルール設定、ポジションサイズ管理、定期見直し |

まとめ:損切りは「続けるため」の投資スキル

損切りを「負けを認める行為」と捉えていた昔の自分に、今なら自信を持って言えます。損切りは投資を続けるための最も重要なスキルだと。

2024年のモメンタム相場が教えてくれたのは、相場には必ず「終わり」があるということでした。どんなに強いトレンドも永続しません。だからこそ、利益が出ているときは伸ばし、形勢が悪くなったら素早く撤退する「出口戦略」が不可欠なのです。

投資はマラソンです。途中でケガをして棄権するより、小さな傷で済ませて完走することの方がはるかに価値があります。損切りは、そのための「心の安全装置」なのです。