中東情勢が急激に悪化する中、投資家として今後の戦略をどう立てるべきか、詳しく解説します。

Contents

イスラエルとイランの深刻化する対立

スポンサーリンク

軍事衝突の経緯

2025年6月13日、イスラエルは「ライジング・ライオン作戦」を発動し、イラン国内100カ所以上の核施設、ミサイル基地、防空システム、革命防衛隊幹部の住居などを大規模攻撃しました。この攻撃により、イランの核開発に関与していた9人の科学者と技術者が標的となり、ナタンツやイスファハンなどの核関連施設が精密誘導兵器で攻撃されました。

これに対しイランは即座に反撃を開始し、イスラエルのテルアビブやハイファなど、これまで攻撃していなかった都市部への攻撃を実施しました。専門家によると、「イスラエルが攻撃を止めなければ、当然イランは反撃します。イランが反撃すると、イスラエルはさらにやるわけで、全く終わりが見えない戦いになっています」。

核開発への深刻な影響

国際原子力機関(IAEA)の報告によると、イランは60%の高濃縮ウランを400キロ以上保有しており、これは兵器級に必要な90%に近い濃縮度です。核兵器を持たない国でこの濃度のウランを生産している国は、イランだけとなっています。イスラエルの攻撃により、ナタンツのパイロット燃料濃縮プラント(PFEP)は完全に破壊されましたが、主力の地下燃料濃縮プラント(FEP)は物理的損傷を受けていません。

スポンサーリンク

アメリカの複雑な立ち位置

トランプ政権の矛盾する姿勢

アメリカはイスラエルによるイラン攻撃への関与を否定していますが、イランはアメリカ軍がこれを容認し、少なくとも黙認したと見なしています。防衛大学校の立山良司名誉教授は、「アメリカはイスラエルに対して青信号は出していないだろうが、赤信号を出していないこともたしか。『そこまで言うならやりなさい』という感じだったのではないか」と分析しています。

トランプ大統領は攻撃開始数時間前に「"目前"とは言いたくないが、起き得るように見える」と発言し、事前に外交官や米軍家族の退避を認めていました。これは一定程度イスラエルの攻撃可能性を把握していたことを示しています。

制裁強化と核協議の並行

トランプ政権は4月からオマーン政府の仲介のもとでイランと核協議を行ってきましたが、同時にイランへの経済的圧力も強化しています。5月1日、トランプ大統領は「イランからいかなる量でも原油または石油化学製品を購入する国や個人は直ちに制裁対象となる」と発表し、中国などを念頭に置いた二次制裁を示唆しました。

6月18日にはトランプ大統領がイランに「最後通告」をしたと述べ、米軍のイラン攻撃については「やるかもしれないし、やらないかもしれない」と明言を避けました。

アメリカの今後の予想

軍事介入の可能性

米紙ウォールストリート・ジャーナルは、トランプ大統領がイラン攻撃計画を承認し側近に伝えたと報道しました。ただし、イランが核開発計画を放棄するかどうかを見極めるまで実行に移さないとしています。

専門家は、「最悪のシナリオは、地下にあるイランの核施設を破壊するためにイスラエルが核を使用すること」と指摘し、「米軍が攻撃に参加し、地下深くの施設を破壊する能力を持つ爆弾を投下しない限り、イスラエルはイランの核開発計画を壊滅させられない」と分析しています。

制裁強化の継続

トランプ政権は第1次政権で採用した、イランに「最大限の圧力」をかける政策を復活させており、イランの原油輸出をゼロに近づけることを目標としています。イラン企業では協議が決裂した場合への不安が高まっており、特産のキャビアなど、これまで制裁対象になっていなかった商品を扱う企業からも懸念の声が上がっています。

市場への影響と株価予想

原油価格の急騰

中東情勢の悪化は原油価格に直接的な影響を与えています。イスラエルによるイラン攻撃後、ブレント原油先物価格はわずか1週間で7%上昇しました。

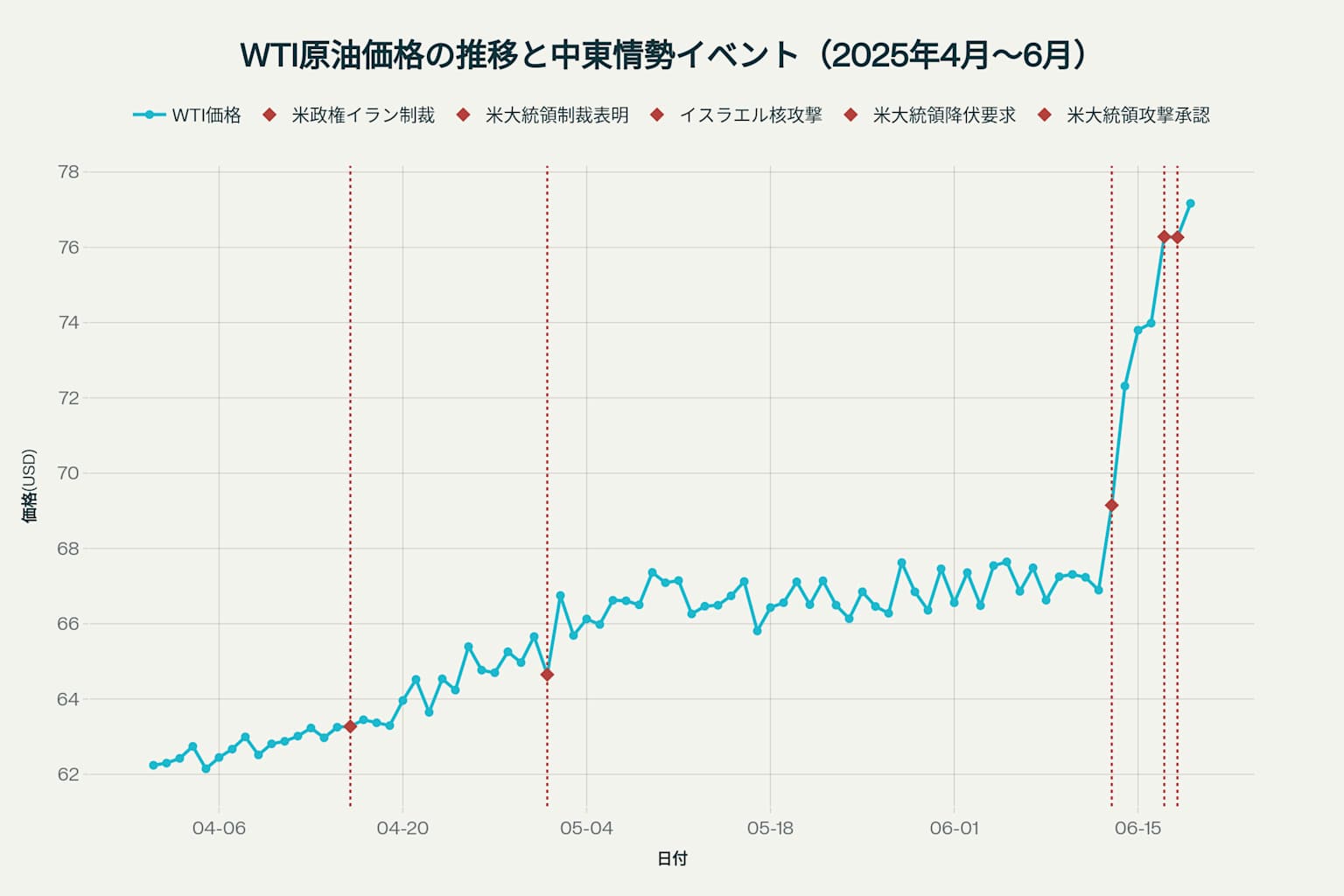

WTI原油価格の推移と中東情勢イベント(2025年4月〜6月)

世界の石油需給バランスと原油価格の関係に基づく試算によると、イラン産原油の輸出減少は価格を最大7%(現行水準対比5ドル/バレル)程度押し上げる可能性があります。さらに深刻なシナリオとして、ホルムズ海峡の封鎖懸念が高まれば、原油価格が2倍弱の水準(現行水準対比65ドル/バレル)に押し上げられる可能性もあります。

株式市場の下落圧力

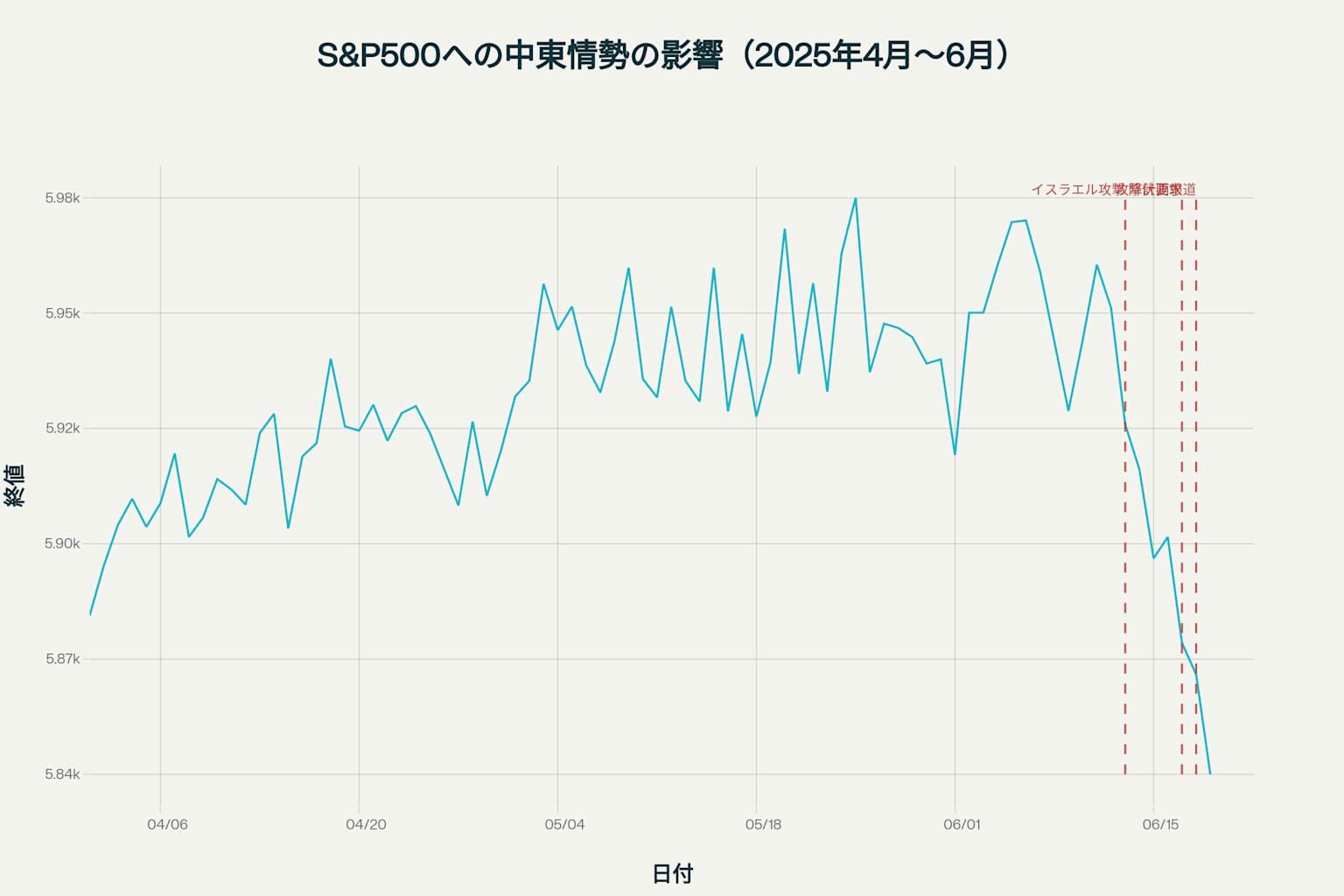

アメリカの株式市場では、S&P500が中東情勢の悪化を受けて警戒モードに入っています。6月13日のイスラエルによるイラン核施設攻撃が投資家心理を冷やし、S&P500は週次0.39%安で反落しました。

S&P500への中東情勢の影響(2025年4月〜6月)

日本の株式市場でも、6月19日の東京証券市場では中東情勢悪化への懸念が再燃し、特に石油関連株に売りが集中したため、日経平均株価が前日比287円99銭下がって37,000円台となりました。

セクター別の影響分析

| セクター | 短期影響 | 中期影響 | 投資判断 |

|---|---|---|---|

| エネルギー | 大幅上昇 | 上昇継続 | 買い |

| 防衛・軍事 | 上昇 | 上昇継続 | 買い |

| 航空・運輸 | 下落 | 回復 | 慎重 |

| 金融 | 下落 | 軟調 | 慎重 |

| 半導体・IT | 下落 | 軟調 | 慎重 |

| 自動車 | 下落 | 軟調 | 慎重 |

| 金・貴金属 | 上昇 | 上昇継続 | 買い |

中東の地政学的緊張は、原油価格、物流コスト、保険料、為替市場などの指標に定量的なインパクトとして反映されています。紅海ルートの安全性低下により、輸送距離が平均で30~40%増加し、輸送日数も5〜10日ほど延びるケースがあります。

投資戦略の提案

リスク許容度別の戦略

保守的投資家

- 現金・短期国債:60%(リスク回避重視)

- 金・貴金属ETF:30%(ヘッジ目的)

- エネルギーETF:10%(少額投資に留める)

中程度リスク投資家

- エネルギー株:40%(バランス重視)

- 防衛関連株:30%(業績連動性を確認)

- 分散型投資:30%(分散投資を心がける)

アグレッシブ投資家

- エネルギー株:50%(高リスク高リターン)

- 原油先物:30%(レバレッジに注意)

- 防衛株・軍事ETF:20%(政治リスクを考慮)

シナリオ別の市場予測

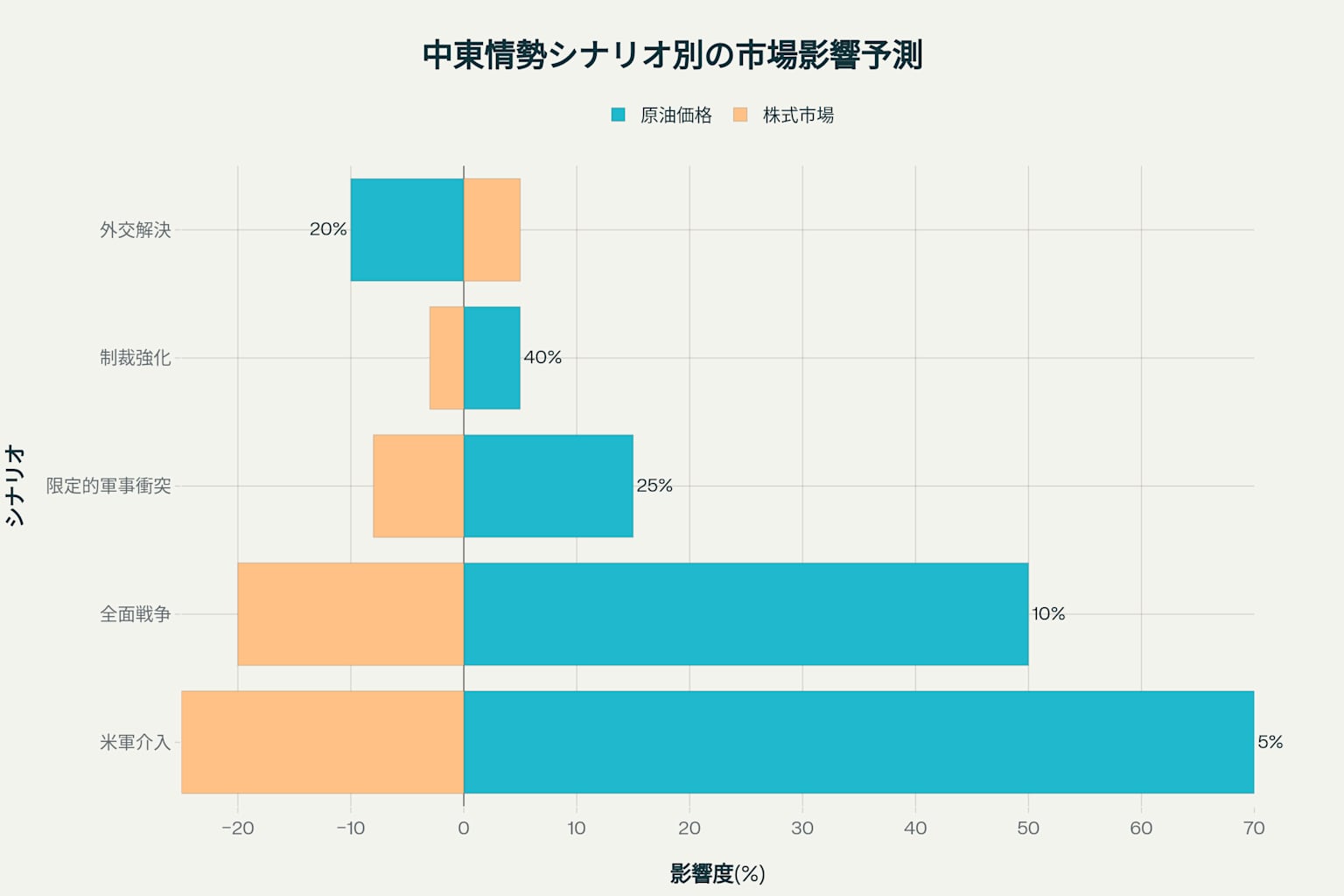

中東情勢シナリオ別の市場影響予測

今後の展開として5つのシナリオが考えられます:

| シナリオ | 確率 | 原油価格 | 株式市場 | 投資対応 |

|---|---|---|---|---|

| 外交解決 | 20% | 下落(-10%) | 回復(+5%) | リスクオン |

| 制裁強化 | 40% | 小幅上昇(+5%) | 軟調(-3%) | 慎重姿勢 |

| 限定的軍事衝突 | 25% | 上昇(+15%) | 下落(-8%) | リスクオフ |

| 全面戦争 | 10% | 急騰(+50%) | 急落(-20%) | 現金重視 |

| 米軍介入 | 5% | 急騰(+70%) | 急落(-25%) | 現金重視 |

最も可能性が高いのは「制裁強化」シナリオ(40%)で、この場合は原油価格の小幅上昇と株式市場の軟調が予想されます。

具体的な投資アクション

短期的対応(1-3ヶ月)

- 現金比率の引き上げ:通常より10-20%高い現金比率を維持

- エネルギー株への投資:シェブロン、エクソンモービルなど大手石油会社

- 金・貴金属の購入:GLD、IAUなどの金ETFでリスクヘッジ

中期的戦略(3-12ヶ月)

- 防衛関連株の検討:ロッキード・マーティン、レイセオンなど

- 地政学リスクに強いセクター:公益事業、生活必需品への分散

- 新興国株式の慎重な取り扱い:中東依存度の高い国は避ける

リスク管理

- ポートフォリオの20%以上を単一のテーマ(エネルギーなど)に集中させない

- ストップロス設定:個別株は-15%、セクターETFは-20%で損切り

- 定期的なリバランス:月1回の頻度で資産配分を見直し

まとめ

中東情勢の不安定化は今後も継続する可能性が高く、投資家は地政学リスクを織り込んだ戦略が必要です。原油価格の上昇とリスク回避の動きが並行して進む中、エネルギー株と金・貴金属への投資を軸に、現金比率を高めに維持することが重要となります。

ただし、状況は日々変化するため、トランプ大統領の発言、イスラエル・イランの軍事行動、核協議の進展など、最新情報を常にチェックし、柔軟に戦略を調整することが成功の鍵となるでしょう。