Contents

- 1 FOMCとは何か?

- 2 FOMCの動きと株価変動の相関関係

- 3 1. 金利と企業の資金調達コストの関係

- 4 2. 金利と株式のバリュエーション

- 5 3. 市場心理への影響

- 6 2024年FOMC会合でのS&P 500パフォーマンス

- 7 プレFOMCドリフト現象

- 8 金利サイクルとS&P 500の長期的関係

- 9 FOMCが利下げしたら株価はどうなる?

- 10 ソフトランディング時の株価パフォーマンス

- 11 景気後退時の株価パフォーマンス

- 12 セクター別の影響

- 13 いつFOMCが利下げするのか?

- 14 2025年のFOMC会合スケジュール

- 15 2025年の利下げ見通し

- 16 投資家はどう動くべきか?

- 17 1. 経済指標を注視する

- 18 2. FOMCメンバーの発言に注目

- 19 3. 経済状況に応じた投資戦略

- 20 4. 「FOMCに逆らうな」の原則

- 21 まとめ

FOMCとは何か?

FOMC(Federal Open Market Committee)とは、米国連邦公開市場委員会の略称で、米国の金融政策を決定する最高意思決定機関です。FRB(連邦準備制度理事会)の中で、公開市場操作の方針を決定する委員会であり、米国の金融政策の一つである公開市場操作を通じて金融機関の資金需給を調節する役割を担っています。

FOMCは、FRBの7人の理事と、ニューヨーク連邦準備銀行総裁、そして残りの11の地区連銀総裁から4人が輪番で参加する、計12人のメンバーで構成されています。約6週間ごとに年8回開催され、米国の金融政策やフェデラルファンド(FF)レートの誘導目標を決定します。

スポンサーリンク

FOMCの動きと株価変動の相関関係

FOMCの決定、特に金利政策は株式市場に大きな影響を与えます。この相関関係は以下の理由から生じています:

1. 金利と企業の資金調達コストの関係

FOMCが金利を引き上げると、企業の借入コストが増加し、利益が圧迫されるため株価は下落傾向になります。逆に、金利を引き下げると、企業の資金調達が容易になり、株価は上昇する傾向があります。

スポンサーリンク

2. 金利と株式のバリュエーション

金利水準は株価のバリュエーション形成において重要な要素です。金利が低下すると、将来の企業収益の現在価値が高まり、株式の魅力が相対的に増します。

3. 市場心理への影響

FOMCの決定は市場参加者の期待や心理に大きな影響を与えます。例えば、2022年1月のFOMC議事録公開時には、インフレ懸念に対する言及が市場の不安を和らげ、S&P500が上昇しました。

研究によれば、FOMC会合の日は、全取引日の約4.42%に過ぎませんが、その日の株式リターンは累積リターンの13%以上を占めるという驚くべき結果が示されています。これは、FOMCの決定が株式市場に与える影響の大きさを如実に表しています。

2024年FOMC会合でのS&P 500パフォーマンス

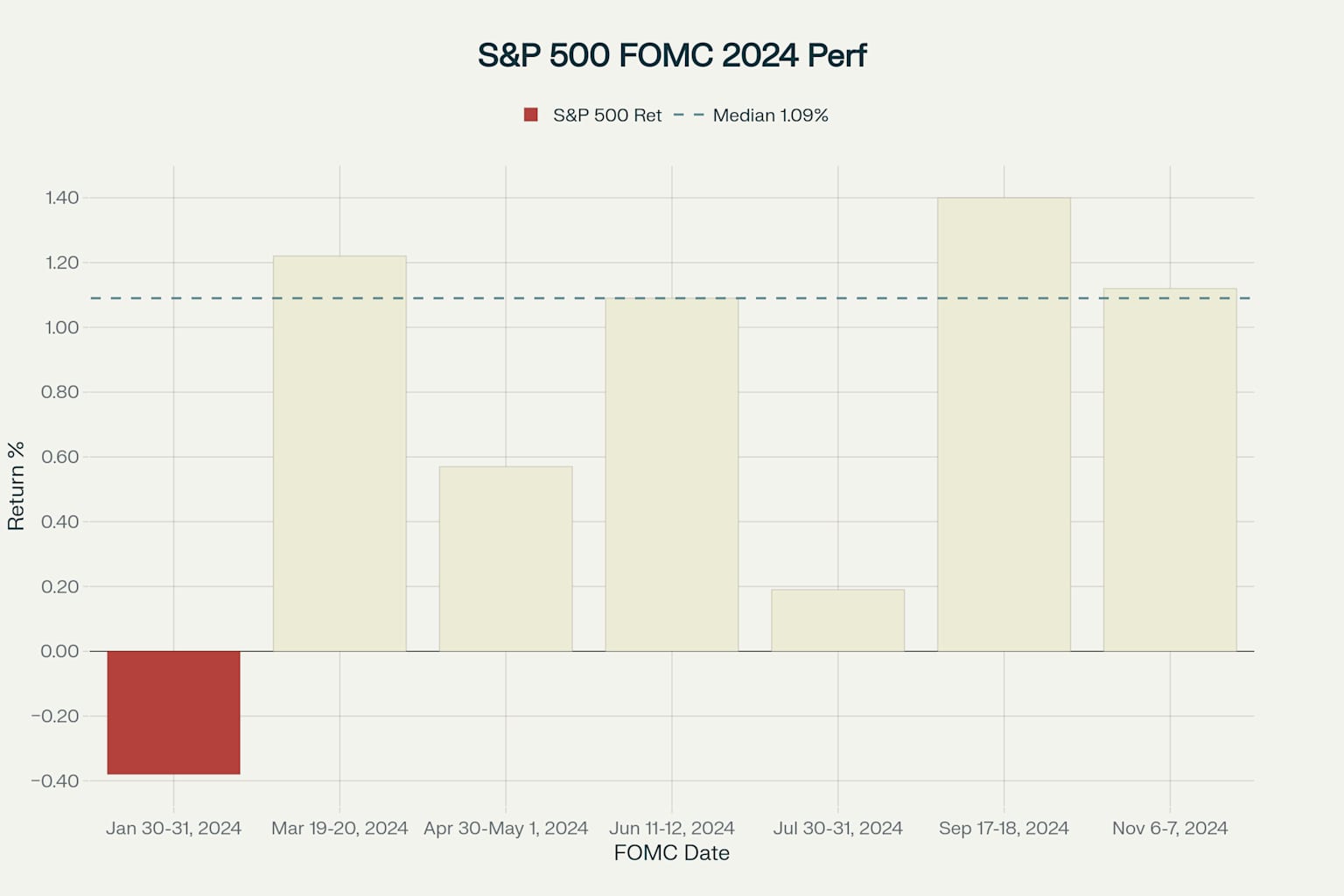

2024年の各FOMC会合前後でのS&P 500の実際のパフォーマンスを示したグラフです。このデータは、FOMC会合前日の終値から翌日終値までの変化率を表しており、投資家がFOMCの決定をどのように受け止めたかを示しています。

S&P 500 Performance Around 2024 FOMC Meetings

このグラフから分かるように、2024年の7回のFOMC会合のうち6回でプラスのリターンを記録し、中央値は1.09%となりました。特に9月の利下げ発表時には1.40%の上昇を記録し、市場が金融緩和を好感したことが明確に表れています。

プレFOMCドリフト現象

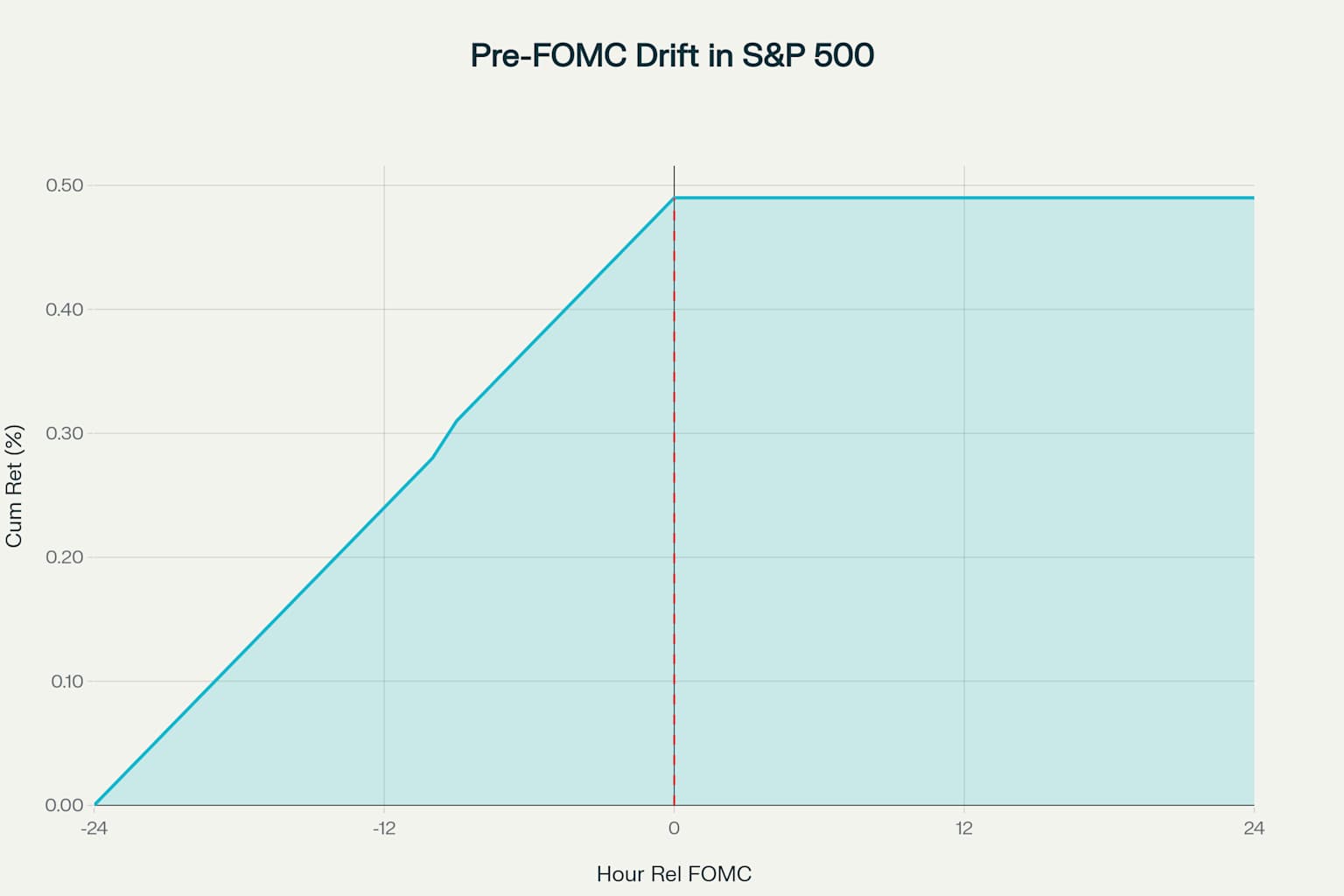

学術研究で確認されている「プレFOMCドリフト」現象を可視化したグラフです。この現象は、FOMC発表の24時間前から株価が上昇し始め、発表時点で平均49ベーシスポイントの上昇を記録するというものです。

Pre-FOMC Announcement Drift Phenomenon

研究によると、FOMC会合の日は全取引日の約4.42%に過ぎないにもかかわらず、その日の株式リターンは年間累積リターンの13%以上を占めるという驚くべき結果が示されています。これは、FOMCの決定が株式市場に与える影響の大きさを如実に表しています。

金利サイクルとS&P 500の長期的関係

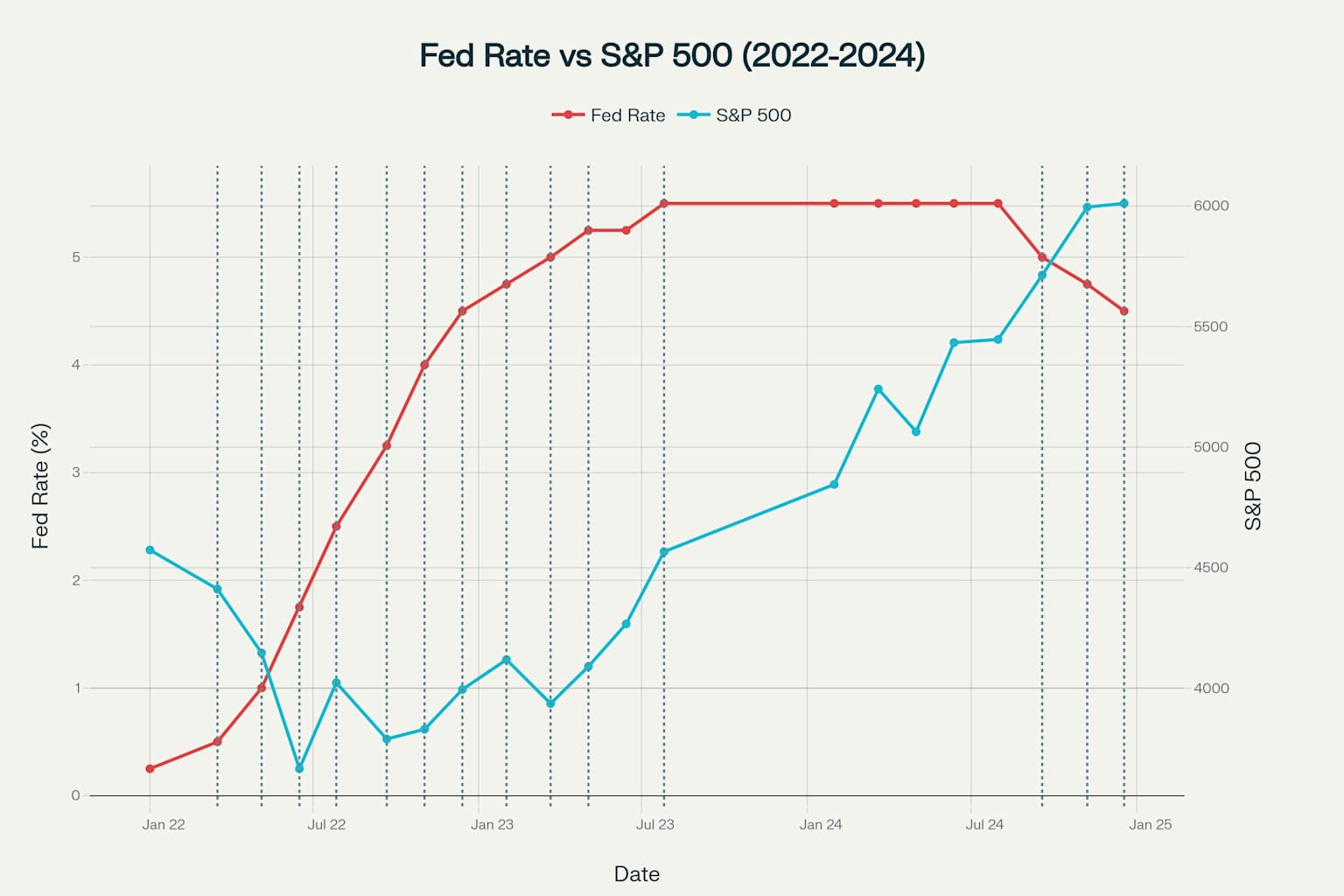

2022年から2024年にかけての金利上昇サイクルとその後の利下げ局面における、連邦基金金利とS&P 500の関係を示したグラフです。このグラフは金利と株価の逆相関関係を明確に示しています。

Federal Funds Rate vs S&P 500 Index (2022-2024)

2022年3月から2023年7月にかけての急激な利上げ局面では、金利が0.25%から5.50%まで上昇する一方で、S&P 500は4,573から一時3,585まで下落しました。その後、2024年9月からの利下げ開始と共に、S&P 500は5,700台まで回復し、現在も上昇傾向を維持しています。

FOMCが利下げしたら株価はどうなる?

FOMCの利下げが株価に与える影響は、経済状況によって大きく異なります。過去のデータを分析すると、以下のパターンが見えてきます:

ソフトランディング時の株価パフォーマンス

ソフトランディング(景気後退を回避しながらインフレを抑制できた状況)時の利下げサイクルでは、株価は大幅に上昇する傾向があります。1995年、1998年、2019年のサイクルでは、利下げ開始から12ヶ月後に平均で25.4%の上昇を記録しました。

景気後退時の株価パフォーマンス

一方、景気後退時(2001年、2007年)の利下げサイクルでは、株価は下落する傾向があります。これらのサイクルでは、利下げ開始から12ヶ月後に平均で22.6%の下落を記録しました。

セクター別の影響

いつFOMCが利下げするのか?

2025年のFOMCの利下げ見通しについては、以下の点が重要です:

2025年のFOMC会合スケジュール

- 1月28日~29日

- 3月18日~19日(経済予測の公表あり)

- 5月6日~7日

- 6月17日~18日(経済予測の公表あり)

- 7月29日~30日

- 9月16日~17日(経済予測の公表あり)

- 10月28日~29日

- 12月9日~10日(経済予測の公表あり)

2025年の利下げ見通し

2024年12月のFOMC会合では、2025年の利下げ回数を従来の予想より少ない2回に減らす見通しを示しました。これは、インフレの沈静化が予想より遅れていることや、経済の強さが予想を上回っていることが理由です。

2025年6月のFOMC会合では、政策金利を4.25%~4.45%の範囲に維持する見込みです。インフレは2%目標に向けて徐々に近づいていますが、トランプ政権の関税政策がインフレに与える影響に不確実性があります。

市場参加者の予想では、2025年9月に次の利下げが行われる可能性が60%程度とされています。

投資家はどう動くべきか?

FOMCの動向を踏まえた投資戦略として、以下のポイントが重要です:

1. 経済指標を注視する

投資家はFOMCの決定を先読みするために、以下の経済指標に注目すべきです:

2. FOMCメンバーの発言に注目

FRB議長や理事たちの発言は市場に大きな影響を与えるため、定期的にチェックすることが重要です。

3. 経済状況に応じた投資戦略

ソフトランディング時の戦略

景気後退時の戦略

4. 「FOMCに逆らうな」の原則

「FOMCに逆らうな(Don't fight the Fed)」という格言は、FRBの政策方針に反する投資行動は避けるべきという意味です。利下げサイクルでは、特に経済がソフトランディングに向かっている場合、株式市場は好調になる傾向があるため、この動きに逆らわない投資戦略が重要です。

まとめ

FOMCの決定は米国株式市場に大きな影響を与えます。特に利下げサイクルでは、経済状況(ソフトランディングか景気後退か)によって株価の反応が大きく異なります。

2025年は限定的な利下げが予想されており、投資家はFOMCの動向を注視しながら、経済状況に応じた投資戦略を取ることが重要です。「FOMCに逆らうな」の原則を念頭に置き、金融政策の変化に合わせた投資判断を行うことで、より良いパフォーマンスを目指しましょう。